Налоги как инструмент стимулирования предпринимательской активности: анализ налогообложения субъектов малого бизнеса и пути совершенствования в Республике Казахстан

Министерство образования и науки Республики Казахстан

Международный казахско-турецкий университет им. Х. А. Ясави

ДИПЛОМНАЯ РАБОТА

На тему: «Налоги как инструмент стимулирования предпринимательской активности»

по специальности 050509 - «Финансы»

Выполнила Акимкулова М.

Научный руководитель

к. э. н., профессор Кокебаева А. М.

Туркестан 2012

СОДЕРЖАНИЕ

Введение

ГЛАВА 1 Теоретические аспекты налогового регулирования предпринимательской деятельности

1. 1 Экономическое содержание налогов

1. 2 Влияние налогов на предпринимательскую активность

ГЛАВА 2 Анализ налогообложения субъектов малого бизнеса в Республике Казахстан

2. 1 Основные тенденций и особенности развития малого и среднего бизнеса

2. 2 Система налогообложения субъектов малого бизнеса в Республике Казахстан

2. 3 Налогообложение субъектов малого бизнеса на примере малых предприятий

ГЛАВА 3 Пути совершенствования налогообложения субъектов малого бизнеса

3. 1 Основные проблемы налогообложения субъектов малого бизнеса в Казахстане

3. 2 Совершенствование законодательной базы и механизма налогообложения

3. 3 Пути решения проблем развития малого и среднего бизнеса

Заключение

Список использованной литературы

Приложение

1. Теоретические аспекты налогового регулирования предпринимательской деятельности

1. 1 Экономическое содержание налогов

С появлением на земле первых государственных образований возникла необходимость в формировании материальных и финансовых источников их содержания и развития. На протяжении всей истории

развития человечества налоговые формы и методы изменялись,

отрабатывались, приспособлялись к потребностям и запросам

государства. При этом использовались самые разные формы извлечения средств: обложение собственного и покоренного народов непосильной данью; контрибуции; домены; регалии и т. д. Самым надежным и постоянным источником пополнения казны, за счет которого и содержалось само государство, стоящее на страже защиты интересов общества, являлась дань, размер которой в разные времена и в разных местах устанавливался в зависимости от политической и социально - экономической ситуации, складывающейся в обществе. Дань стала одной из первых форм налога.

Первоначально налоги не были непосредственно связаны с товарно-денежными отношениями, изымались в натуральной форме. При этом виды и размеры налогов устанавливались в зависимости от конкретных местных условий, например, с одного человека 1 шкура соболя или 1 пуд соли. С укреплением товарно-денежных отношений роль натуральных налогов существенно снизилась, хотя до последнего времени отдельные виды натуральных налогов использовались (в 1953 году проводился сбор налогов в виде таких продуктов, как шерсть, яйца, молоко) .

Наибольшего развития налоги достигли в развитых

системах товарно-денежных отношений, оказывая влияние на их

состояние.

Проблемой налогообложения постоянно занимаются умы экономистов, философов, государственных деятелей различных эпох: Ф. Аквинский (1225-1274), Ш. Монтескье (1689-1755), А. Смит (1723-1791гг) . Ученый- экономист, профессор Черник Д. в учебном пособий «Налоги» обратил внимание на следующее: «Ничто не требует столько мудрости и ума, как определение той части, которую у подданных отбирают, и той, которую оставляют им».

«Налог это одновременно экономическое, хозяйственное и политическое явление реальной жизни» - русский ученый М. М Алексеенко еще в XIX веке отметил эту особенность налога

Налоги - настолько многогранное и сложное понятие, чтобы раскрыть его содержание в одном определении практически невозможно. Тем не менее, раскрывая суть какого-либо научно-практического понятия, исследователь всегда пытается в доступной форме выразить свое восприятие его сути.

Изъятие государством в пользу общества определенной части стоимости ВВП в виде обязательного взноса составляет сущность налога. Проявляется она и в отношениях, складывающихся у государства с налогоплательщиками, которые характеризуются как денежные отношения, возникающие по поводу уплаты налогов, сборов и других платежей в бюджет и во внебюджетные фонды.

Взносы осуществляют основные участники производства валового внутреннего продукта:

-работники, своим трудом, создающие материальные и нематериальные блага и получающие определенный доход;

-хозяйствующие субъекты, владельцы капитала, действующие в сфере предпринимательства.

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства и играют одну из важнейших ролей в государственном регулировании экономики. Развитие и изменение форм государственного устройства всегда сопровождается преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно- технического прогресса.

Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства. «В налогах воплощено экономически выраженное существование государства», - подчеркивал К. Маркс. В эпоху становления и развития капиталистических отношений значение налогов стало усиливаться.

Налоговый кодекс Республики Казахстан (п. 17 ст. 10) определяет налог как «обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства». Данное определение содержит следующие признаки налога:

-обязательность - все налогоплательщики должны уплачивать законно установленные налоги и сборы;

-индивидуальная безвозмездность - взамен уплаты налога плательщики не получают со стороны государства какие - либо блага, носящие индивидуальный характер;

-уплата в денежной форме - уплата налогов в натуральной или другой форме, отличной от денежной, осуществлена быть не может;

-цель взимания налога - финансовое обеспечение расходов, осуществляемых государством в процессе своей деятельности.

Налог - категория комплексная, которая имеет экономическое и юридическое значения. На практике решающее значение при определении категории «налог» приобретает именно его правовая интерпретация. Научное толкование содержания категории «налог» способствует правильному установлению норм и правил налогового законодательства страны, ограничивающих право плательщика на собственность, подлежащую отчуждению при налогообложении.

В настоящее время преобладает взгляд на налог, как способ реализации преимущественно фискальных интересов государства. Налог обычно рассматривают как обязательный взнос в бюджет, взимаемый в соответствии с законом. Природа налога такова, что налоги выступают одновременно вычетом из доходов одного субъекта (налогоплательщика) и основным источником другого ( государства) .

Заметим, что отчуждение собственности в результате налоговых отношений действительно происходит в денежной форме, однако, при этом отчуждается не вещественная форма имущества и не любые денежные средства, а часть денежного дохода, полученного от реализации товаров (работ, услуг), подлежащих обложению налогом или иной собственности, которая служит основой экономических отношений.

Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами.

Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение - мобилизацию финансовых средств для государства.

Исходя из вышеизложенного, следует сказать, что категория «налог» представляет собой систему налоговых отношений, возникающих между налогоплательщиками, с одной стороны, и центральными, региональными или местными органами власти - с другой, по поводу перераспределения части дохода собственника, обособленного от государства.

Как экономическая категория налоги представляют собой доходы государства, как материальная категория налоги - определенная сумма денежных средств, как правовая категория налоги - законодательно установленное обязательство.

Преставляется возможным выделить следующие признаки налогов в качестве экономической категории:

- налоги распеделяют причитающийся государству совокупный продукт;

- налоги уплачиваются вденежной форме;

- налоги представляют собой безвозвратный платеж;

- налоги характеризуются безэквивалентностью;

- в процессе уплаты налогов выявляются объекты собственности собственности;

- налоги вызывают устойчивые экономические отношения.

Являясь основной формой финансового обеспечения деятельности

государства в условиях рыночного хозяйствования, налоги становятся одним из мощнейших рычагов в руках государства, посредством которого оно может осуществлять регулирование процессов и тенденций, происходящих в межбюджетных отношениях, и через систему льгот и санкций оказывать опосредствованное воздействие на производителей товаров, работ и услуг.

С помощью налогов государство решает экономические, политические, социальные и другие общественные проблемы. Реализация практического назначения налогов осуществляется посредством функций налогов.

Функция налога - это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов. Отсюда возникает главная распределительная функция налогов, выражающая их сущность как особого централизованного (фискального) инструмента распределительных отношений.

В экономической литературе до сих пор не существует единого мнения о числе, содержании и реализации функций.

Во-первых, разные авторы приводят различные комбинации налоговых функций, в числе которых указываются фискальная, экономическая, перераспределительная, контрольная, регулирующая, социальная, политико-экономическая, стимулирующая и другие, часть из которых не имеет под собой научного и теоретического основания, чтобы отнести их к объективным функциям налогов.

Во- вторых, часто подменяются понятия « функции налогов» и « цели и задачи налоговой системы».

Между тем функции налоговой системы являются выражением ее внутренней сущности и не сводятся к «целям и задачам», которые носят конкретный, ограниченный во времени характер и формулируются государством. Задачи налоговой системы и налоговой политики, в которой она проявляется, определяются на конкретный период развития соответствующими органами власти.

Фиск - это обязательный платеж в государственную казну. Исторически своим происхождением, налоги призваны выполнять свое предназначение, т. е. служить источником формирования государственных доходов. Фискальная функция налогов непосредственно порождена функцией государственных финансов образования централизованных денежных доходов и конкретизирует ее фискальный платеж, т. е. как обязательный взнос в бюджетную систему.

Налоги при выполнении своей фискальной функции обслуживает весь налоговый процесс - деятельность субъектов налоговых отношений по налоговому планированию, составление налогового бюджета, его утверждению и исполнению.

Посредством фискальной функции реализуется главное общественное назначение налогов - формирование ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для осуществления собственных функции государства. Формирование доходов государственного бюджета на основе стабильного и централизованного взимания налогов превращает само государство в крупнейшего экономического субъекта.

Другая функция налогов как экономической категории состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налогового механизма, обеспечивается контроль над движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Контрольная функция налогово-финансовых отношений проявляется в условиях действия распределительной функции. Таким образом, обе функции в органическом единстве определяют эффективность налогово-финансовых отношений и бюджетной политики

На практике контрольная функция налогов реализуется в форме предварительного, текущего и последующего налогового контроля, а сам налоговый контроль осуществляется в виде налоговых проверок: камеральных (в налоговых органах) и выездных (на месте деятельности налогоплательщика) . Государственный налоговый контроль осуществляется налоговыми органами Министерства финансов РК, таможенными органами и другими уполномоченными органами власти и управления.

Свое преимущественно фискальнльное начало налоги сохраняли до 30 -х гг. 20 столетия. Великая депрессия заставила по - иному взглянуть на общественное предназначение налогов. Рыночные законы перестали действовать автоматически, а рыночная экономика модифицировалась в регулируемую рыночную экономику. Правительство развтиых стран начали активно использовать налоговый потенциал, заложенный в ценовом и в фискальном характере категории налогов, для вмешательства государства в экономику и регулирования всего процесса общественного воспроизводства. Налоги объективно стали выполнять регулирующую функцию.

Регулирование может выступать не только в форме стимулирования, но и сдерживания экономического роста, что зависит от соответствия или несоответствия параметров налоговой политики и налоговой системы параметрам развития экономики страны.

Регулирующая функция налогов состоит в том, что государство, изменяя условия налогообложения, вводя одни налоги и отменяя другие, применяя систему налоговых ставок, льгот, штрафов, способствует решению важнейших социально- экономических проблем.

Перераспределительная функция налогов проявляется в том, что с помощью налоговой системы государство перераспределяет национальный доход (аккумулированный в госбюджете) в пользу тех или иных групп населения. Это достигается установлением прогрессивных ставок налогообложения, различных льгот и налоговых вычетов для граждан, нуждающихся в социальной защите.

Социальная функция затрагивает проблемы справедливого налогообложения и реализуется посредством:

-использования прогрессивной шкалы налогообложения:

-применения налоговых скидок:

-введения акцизов на предметы роскоши, на важное стратегическое сырье:

-введения в структуру налоговой системыряда отчислений, направляемых во внебюджетные государственные социальные фонды и т. п.

Поэтому граждане, получающие большие доходы, должны платить в бюджет большие суммы налогов и наоборот. По своей сути социальная функция регулирует размер налогового бремени исходя из велечины доходов физического лица.

Полная реализация всех функций налогообложения обеспечивает эффективность финансово - бюджетных отношений и налоговой политики государства.

В свою очередь следует отметить, что в современной налоговой практике не существует налогов, преследующих только фискальные ипи регулирующие цели, нет чисто фискальных или регулирующих налогов. В каждом налоговом отношении в большей или меньшей степени проявляется одновременно и фискальная, и регулирующая сущность. Вряд ли возможно провести четкие границы, где начинает действовать одна функция налогов и прекращает действовать другая. Однако в отличие от первых двух функций налогов регулирующая функция не может существовать за рамками других функций налогов. Ее обособление как самостоятельной произошло в силу потери экономикой автоматизма действия объективных рыночных законов. Сегодня она не в состоянии стабильно и антициклично развиваться без государственного вмешательства с широким использованием налоговых регуляторов.

Некоторые экономисты отвергают возможность самостоятельного существования контрольной функции налогов на том лишь основании, что налоговый контроль-часть общего финансового контроля, а контрольное свойство заложено в самой сущности налога как экономической категории. Однако, как известно, функция категории и есть форма проявления ее сущности, а сам налоговый контроль настолько специфичен, что выделен в самостоятельную отрасль финансового контроля. Следовательно, и контрольная функция налогов имеет полное право на самостоятельное бытие в рамках общей контрольной функции государственных финансов.

Не менее спорным является вывод Т. Ф. Юткиной о том, что налоговое регулирование несет в себе контрольное свойство, а налоговый контроль, регламентируемый самостоятельными законодательными актами, - особая сфера налогового регулирования. Контрольная и регулирующая функции налогов существуют самостоятельно, хотя и тесно взаимосвязаны между собой, а также с другими функциями налогов и государственных финансов. Обе функции налогов конкретизирует контрольную функцию финансов в процессе формирования государственных доходов, обслуживают две самостоятельные, но родственные сферы финансовой деятельности; государственное налоговое регулирование и государственный налоговый контроль.

Контрольная функция налогов обусловлена законодательно - правовой формой фискальных платежей. Именно обязательность таких платежей делает необходимым проведение контроля со стороны государственных органов за соблюдением субъектами налоговых отношений налогового законодательства

Любое налоговое отношение реализуется, как правило, одновременно и в фискальной, регулирующей, контрольной функциях.

Функции налогов как совокупного эквивалента стоимости государственных услуг реализуется на макроэкономическом уровне в процессе комплексного взаимодействия всех функций государственных финансов в их конкретных формах проявления фискальной, регулируещей и контрольной сущности совокупного дохода.

Нами подробно рассмотрено не только содержание, но и взаимосвязь функций налогов между собой и с общими функциями государственных финансов. Названные взаимосвязи наглядно представлены на рисунке.

1. 2 Влияние налогов на предпринимательскую активность

Воздействие на социально-экономические процессы с применением разнообразных форм и методов как косвенных, так и прямых, включает финансовые их виды. Такое воздействие имеет целью обеспечить эволюцию национального хозяйства, сопровождающуюся экономическим ростом, последовательное неуклонное развитие социальной сферы в определенных временных периодах функционирования данной социально-экономической системы.

Варианты дискреционной фискальной политики определяются в зависимости от характера экономического цикла. В период спада проводится стимулирующая фискальная политика, предусматривающая:

-увеличение государственных расходов;

-снижение налогов;

-сочетание этих направлении фискальной политики с учетом

большего эффекта увеличения государственных расходов.

Сдерживающая фискальная политика, обусловленная избыточным спросом и инфляцией, включает обратные направления:

-уменьшение государственных расходов;

-увеличение налогов;

-сочетание данных направлений.

Сдерживающая фискальная политика должна ориентироваться на достижение бюджетного излишка.

Недискреционная фискальная политика предполагает меньшее вмешательство государства в финансовые процессы, с акцентом на рыночное саморегулирование.

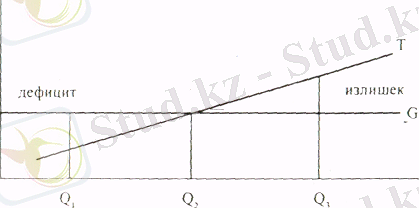

Недискреционная фискальная политика действует на основе механизма автоматических, или встроенных, стабилизаторов (встроенная стабильность) . В данном случае предполагается, что сумма налоговых изъятий варьируется пропорционально величине национального продукта в разных фазах экономического цикла: при подъеме налоговые поступления возрастают, ограничивая спрос, и автоматически сдерживают чрезмерный экономический рост; при спаде, наоборот, налоговые поступления снижаются, смягчая уменьшение национального производства. На схеме 11. 2. показаны эти изменения (линия Т) при условии неизменности величины государственных расходов (линия О) .

Схема 11. 2. Изменения налоговых поступлений в фазах экономического цикла

Важной особенностью действия автоматических стабилизаторов является регулирование бюджетных дефицитов и излишков: в фазе подъема сокращается, а потом ликвидируется бюджетный дефицит и появляется бюджетный излишек, что способствует сдерживанию инфляции, поскольку высокий уровень национального продукта сопутствует инфляции; в фазе спада начинает постепенно возрастать дефицит бюджета, который стимулирует преодоление спада.

На практике рассмотренные зависимости в моделях равновесия испытывают влияния дополнительных факторов:

1) своевременности интервал принимаемых мероприятий фискальной

политики

(временные лаги) ;

2) действие эффекта вытеснения, что проявляется в сокращении элемента частных инвестиций при увеличении правительственных расходов в связи с ростом процентных ставок на денежном рынке;

3) стимулирование спроса отразится на совокупном предложении, которое отреагирует инфляционным увеличением цен и снизит эффект увеличения совокупных расходов;

4) в открытой экономике национальное производство испытывает влияние изменений валютного курса (в том числе за счет изменений процентных ставок), который изменяет величину чистого экспорта как элемента совокупных расходов.

Поэтому мероприятия стимулирующей фискальной политики могут быть ослаблены действиями вышеперечисленных факторов. Таким образом, кейнсианство выделяет спрос на товары и услуги в качестве основополагающего фактора регулирования экономики: государство способствует стимулированию совокупного спрос, влияет на повышение уровня занятости ресурсов, расширяет объем государственных закупок, регулирует стоимость кредита. Кейнсианские меры предполагают снижение налогов, увеличение расходов, стимулирование инвестиции (с помощью снижения ставки процента) .

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда