Анализ государственного бюджета и бюджетной системы Республики Казахстан: состав, структура и бюджетный процесс

ПЛАН

ВВЕДЕНИЕ. . 3

ГЛАВА I. БЮДЖЕТНАЯ СИСТЕМА И ГОСУДАРСТВЕН-НЫЙ

БЮДЖЕТ. . 7

- Бюджет. Основные черты бюджетной системы и бюджетного устройства Республики Казахстан7

- Функции бюджета . . . 9

- Принципы бюджетной системы. . 11

ГЛАВА II. СОСТАВ И СТРУКТУРА ГОСУДАРСТВЕН-НОГО

БЮДЖЕТА. 15

2. 1. Формирование доходов госбюджета . . . 17

2. 2. Налоги основной доход госбюджета25

2. 3. Состав государственных расходов. . 36

- Дефицит бюджета. 43

ГЛАВА III. БЮДЖЕТНЫЙ ПРОЦЕСС И ЕГО СТАДИИ55

- Бюджетное планирование и бюджетный процесс. 55

- Составление проектов бюджетов58

- Рассмотрение и утверждение бюджетов. 61

- Исполнение бюджетов. . 63

- Составление отчетов об исполнении бюджетов и их утверждение . . . 65

- Бюджетная политика РК и направления ее совершенствования . . . 67

ЗАКЛЮЧЕНИЕ. 77

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ. . 83

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

Ведущую, определяющую роль в формировании и развитии экономической структуры любого современного общества играет государственное регулирование, осуществляемое в рамках избранной властью экономической политики. Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовый механизм - финансовая система общества, главным звеном которой является государственный бюджет. Именно посредством финансовой системы государство образует централизованные и воздействует на формирование децентрализованных фондов денежных средств, обеспечивая возможность выполнения возложенных на государственные органы функций.

Экономические и политические реформы, проводимые в Казахстане с начала девяностых годов, также не могли не затронуть сферу государственных финансов, и, в первую очередь, бюджетную систему. Государственный бюджет, являясь главным средством мобилизации и расходования ресурсов государства, дает политической власти реальную возможность воздействовать на экономику, финансировать ее структурную перестройку, стимулировать развитие приоритетных секторов экономики, обеспечивать социальную поддержку наименее защищенным слоям населения.

Очевидно, что успех экономического реформирования в нашей стране в большой степени зависит от того, в каких направлениях пойдет преобразование финансовой системы общества, насколько бюджетная политика государства будет отвечать требованиям времени.

Государственное регулирование рыночной экономики можно условно подразделить на две формы: прямое воздействие на экономику через огосударствление, когда государство регулирует рыночные отношения путем участия в процессе производства, и косвенное, опосредованное, когда госу-дарство воздействует на воспроизводственный процесс путем использова-ния финансового механизма. При прямом воздействии государства субъек-ты экономики вынуждены приходить к решениям, основанным не на само-стоятельном экономическом выборе, а на предписаниях государства. Мето-ды косвенного воздействия проявляются в том, что государство лишь соз-дает предпосылки к тому, чтобы при самостоятельном выборе экономиче-ских решений субъекты тяготели к тем вариантам, которые соответствуют целям экономической политики.

Основными финансовыми методами косвенного влияния государства на рыночный механизм являются бюджетные и кредитные рычаги. Основой финансовой базы государства является бюджет, состоящий из бюджета центрального правительства и бюджетов местных органов власти всех уровней.

Роль бюджета в развитии национальной экономики неоднозначна в различные периоды истории. В эпоху классического капитализма государство не вмешивалось активно в хозяйственную деятельность: в ведущих за-падных странах через государственный бюджет перераспределялось 9-19% национального дохода. До Дж. М. Кейнса экономисты считали, что государ-ственный бюджет должен балансироваться ежегодно. Кейнсианцы обосно-вали принцип балансирования бюджета на протяжении цикла. В период рецессий бюджет сводился с дефицитом, в период подъема - с избытком до-ходов над расходами. Но в течение цикла бюджет должен быть сбалансиро-ван. В конце 80-х годов идея сбалансированности бюджета на протяжении цикла была признана ошибочной, создающей угрозу инфляции. Экономи-сты вновь признали важность ежегодного балансирования бюджета. Во второй половине XX в. бюджет превратился в мощный регулятор макро-экономики. Об этом свидетельствует тот факт, что через бюджет ныне пе-рераспределяется в западных странах от 1/3 до 1/2 ВНП.

Возросшая роль бюджета дала основание рассматривать его в качестве плана финансового хозяйства, который служит средством достижения эко-номической стабильности и выполняет функции встроенного бюджетного стабилизатора.

В Республике Казахстан планирование доходов и расходов государст-ва также происходит ежегодно.

Актуальность темы обусловлена тем, что бюджет страны отражает ее экономическое развитие, а балансирование до-ходов и расходов статей бюджета имеет важное значение для оценки соци-ально-экономического развития страны, позволяя сделать выводы о том, какую проводить бюджетно-налоговую политику. Только таким образом можно создать механизм действенного контроля за использованием финан-совых ресурсов государства, что, в конечном итоге, сказывается на внутри-государственной стабильности и процветании.

Поиск выхода из глубочайшего экономического кризиса, в котором на сегодняшний день оказался Казахстан, потребовал радикального обновления финансовой системы общества. В связи с этим изучение бюджетной системы, бюджетного процесса, теоретических и законодательных основ и реальной практики функционирования бюджетного механизма обрело в настоящее время особую актуальность.

Целью настоящей работы является анализ государственного бюджета как важнейшего элемента финансовой системы общества, основных черт бюджетной системы и бюджетного процесса, выявления наиболее значительных проблем в функционировании бюджетного механизма и рассмотрение возможных путей их решения на примере государственного бюджета (бюджетной системы и бюджетного процесса) Республики Казахстан.

В написании работы были использованы труды классиков экономической мысли, издания исследователей современных проблем экономической теории, публикации российских и казахстанских авторов в периодической печати. Правовой базой послужили законодательные нормативные акты Республики Казахстан, прежде всего. Закон «О бюджетной системе РК», Закон «О республиканском бюджете на 2005 год». «О налогах и других обязательных платежах в бюджет» и др.

Дипломная работа состоит из трех глав, введения, заключения и библио-графического списка, всего на 84 страницах.

ГЛАВА I. БЮДЖЕТНАЯ СИСТЕМА И ГОСУДАРСТВЕН-НЫЙ

БЮДЖЕТ

- Бюджет. Основные черты бюджетной системы и бюджетного устройства Республики Казахстан.

Государственные финансы служат главным средством перераспределения внутреннего валового продукта (ВВП) . Существующая в стране со-вокупность финансовых отношений называется финансовой системой, а политика государства по организации и использованию финансов для осуществления своих функций и задач называется финансовой. Основная часть государственных доходов и расходов проходит через государственный бюджет. Бюджетная система представляет собой сложный механизм, отражающий особенности той или иной страны, ее социально-экономического строя, государственного устройства. Эта система формируется на основе всей совокупности социально-экономических, правовых и других особен-ностей, характеризующих то или иное государство.

Закон Республики Казахстан от 1 апреля 2003 года № 357-1 «О Бюд-жетной системе» дает определение понятия бюджета: это централизован-ный денежный фонд государства, утверждаемый законом или решениями местных представительных органов, предназначенный для обеспечения го-сударством своих функций и создаваемый за счет налогов, сборов, других обязательных платежей, доходов от операций с капиталом, неналоговых и иных поступлений, предусмотренных законодательными актами. Роль бюджета как экономического стимула реализуется через соответствующий бюджетный механизм. Благодаря ему становится возможным практически использовать объективно существующие бюджетные отношения в интере-сах развития экономики.

Бюджетный механизм представляет собой комплекс специально разработанных и применяемых государством форм оптимизации бюджетных отношений, а также способов, приемов, методов, обеспечивающих перераспределение финансовых ресурсов между сферами общественной деятельности, отраслями экономики и территориями.

В зависимости от административно-территориального устройства той или иной страны (двухступенчатого - центральное правительство и мест-ные органы власти или трехступенчатого - центральное правительство; правительства республик, краев, областей, земель, провинций, штатов; ме-стные органы власти) бюджеты бывают соответственно центральными, республиканскими, краевыми, областными, земельными, провинциальными и т. д. ; местными.

Бюджетная система государства представляет собой основанную на экономических отношениях и юридических нормах совокупность отдель-ных самостоятельных бюджетов.

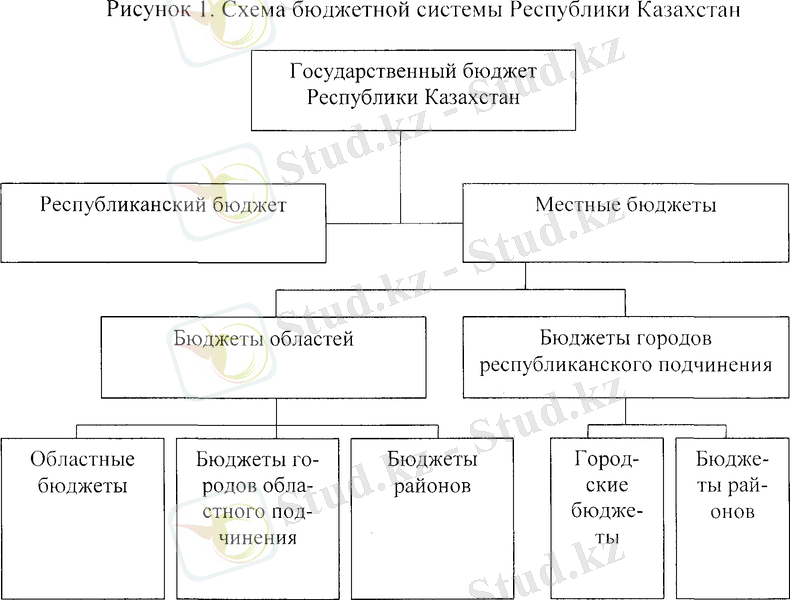

Бюджетная система Республики Казахстан включает бюджеты различных уровней, основанные на экономических отношениях и соответствую-щих правовых нормах. Под местными бюджетами подразумевают все бюд-жеты, кроме бюджета центрального правительства. Местные бюджеты Казахстана (бюджеты административно-территориальных единиц) - обла-стные бюджеты, финансовые фонды (бюджеты) специальных экономиче-ских зон, бюджеты городов (кроме городов районного значения), районов, за исключением районов в городах. Между ними существуют довольно сложные отношения, связанные с разделом источников бюджетных дохо-дов, финансированием местных бюджетов со стороны центрального правительства путем перераспределения средств в масштабе страны и др. Государственный бюджет представляет собой, таким образом, не только бюджет центрального правительства, но и совокупность бюджетов всех уровней го-сударственных административно-территориальных властей. Так, государ-ственный бюджет Республики Казахстан - это свод республиканского и местных бюджетов без учета взаимопогашающих операций между ними.

Республиканский бюджет и местные бюджеты функционируют само-стоятельно, в совокупности составляя государственный бюджет. Функционирование бюджетной системы основано на взаимосвязи бюджетов различ-ных уровней и обеспечивается порядком их разработки, рассмотрения, ут-верждения, исполнения, контроля, а также отчетом об исполнении республиканского и местного бюджетов. Республиканский бюджет на финансо-вый год утверждается законом Республики Казахстан, местные бюджеты - решениями маслихатов.

- Функции бюджета

- функция экономического регулирования - это использование государством налогов (основного источника доходов бюджета) для проведения своей экономической политики;

- социальная функция предполагает использование государственного бюджета для перераспределения национального дохода.

- Ежегодно балансируемый бюджет. Подобный бюджет до последнего времени считался целью фискальной политики. Однако такое состояние бюджета уменьшает стабилизирующую, антициклическую направленность фискальной политики. Сбалансирование бюджета может даже усугубить колебания экономического цикла. При наличии безработицы и падении доходов населения налоговые поступления автоматически сокращаются. В этом случае для сбалансирования бюджета государству необходимо либо повысить ставки налогов, либо сократить государственные расходы, либо осуществить оба эти действия. Итогом будет сокращение совокупного спроса и еще большее падение производства. Политика сбалансирования бюджета может также усилить инфляцию. При наличии инфляции повыше-ние денежных доходов автоматически увеличивает налоговые поступления. Для ликвидации бюджетного излишка государство должно принять сле-дующие меры: либо снизить ставки налогов, либо увеличить государственные расходы, либо использовать сочетание этих двух мер. В любом из этих случаев усилится инфляция.

- Бюджет, балансируемый на циклической основе. Согласно этой кон-цепции бюджет балансируется в ходе экономического цикла, а не ежегодно. Для предотвращения спада производства государство снижает налоги и увеличивает расходы, намеренно создавая дефицит. При последующем подъеме экономики государство увеличивает налоги и сокращает расходы, а возникающие бюджетные излишки направляются на погашение дефици-тов в годы спада. Принципы бюджетной системы

Статья 4 Закона устанавливает принципы бюджетной системы Республики Казахстан:

Бюджетная система Республики Казахстан основывается на прин-ципах единства, полноты, реальности, гласности и самостоятельности всех бюджетов.

1. Принцип единства бюджетной системы. Единство бюджетов обеспечивается единой правовой базой, исполь-зованием единой бюджетной классификации . утверждаемой Министерст-вом государственных доходов Республики Казахстан, единством формы го-сударственной финансовой статистики, передаваемой с одного уровня бюджета на другой, принципами бюджетной процедуры, единством де-нежной системы. Оно основано на взаимодействии бюджетов через пере-распределение поступлений. Единство бюджетной системы основывается на едином представлением необходимой информации с одного уровня бюджета на другой для составления свода государственного бюджета рес-публики. Единство бюджетной системы реализуется через единую соци-ально-экономическую, включая налоговую, политику.

2. Принцип полноты учета бюджетных доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов означает, что все доходы и расходы бюджетов, внебюджетных фондов и иные определенные законом обязательные поступления, подлежат отражению . в бюджетах, бюджетах внебюджетных фондов в обязательном порядке и в полном объеме. Все государственные и муниципальные расходы подлежат финансированию за счет бюджетных средств, средств внебюджетных фондов, аккумулированных в бюджетной системе Республики Казахстан.

3. Реальность бюджетов достигается приведением их в соответствие с параметрами индикативного плана социально-экономического развития Республики Казахстан с учетом ежегодного Послания Президента Респуб-лики Казахстан народу Казахстана.

4. Принцип гласности означает: обязательное опубликование в открытой печати утвержденных бюджетов, отчетов об их исполнении, полноту информации о ходе исполнения бюджетов, доступность иных сведений; обязательную открытость для общества и СМИ процедур рассмотрения и принятия решений по проектам бюджетов, в том числе по вопросам, вызывающим разногласия внутри представительного органа или между исполнительным и представительным органами государственной власти.

5. Принцип самостоятельности бюджетов означает:

- право законодательных органов государственной власти и органов местного самоуправления на каждом уровне бюджетной системы самостоятельно осуществлять бюджетный процесс;

- наличие собственных источников доходов бюджета каждого уровня;

- законодательное закрепление регулирующих доходов бюджетов, полномочий по формированию доходов соответствующих бюджетов;

- право органов государственной власти и органов местного самоуправления самостоятельно в соответствии с законодательством определять направления расходования средств соответствующих бюджетов и источники финансирования дефицитов соответствующих бюджетов;

- недопустимость изъятия доходов, дополнительно полученных при исполнении законов (решений) о бюджете, сумм превышения доходов над расходами бюджетов и сумм экономии по расходам бюджетов;

- недопустимость компенсации за счет бюджетов других уровней потерь в доходах и дополнительных расходов, возникших в ходе исполнения законов (решений) о бюджете, за исключением установленных законом случаев.

Самостоятельность бюджетов обеспечивается установлением ста-бильных нормативов распределения доходов' между бюджетами разных уровней и правом определения направления расходования бюджетных средств. Сбалансированность бюджетов всех уровней может являться необ-ходимым условием бюджетно-финансовой политики. При рассмотрении и утверждении бюджетов соответствующими органами власти и управления могут устанавливаться предельные размеры дефицитов бюджетов.

Законом предусмотрено единство бюджетного планирования, которое основывается на:

1) формировании перечня бюджетных программ, финансируемых из республиканского и местных бюджетов;

2) установлении законодательными актами Республики Казахстан долговременных размеров субвенций, передаваемых из республиканского бюджета в бюджеты областей, и бюджетных изъятий из бюджетов облас-тей в республиканский бюджет;

3) определении сумм поступлений в бюджеты областей и городов Астаны и Алматы по согласованию с уполномоченным государственным ор-ганом Республики Казахстан, отвечающим за управление государственны-ми финансами;

4) утверждении в законе о республиканском бюджете на соответст-вующий финансовый год минимального размера расходов по особо важным бюджетным программам бюджетов областей и городов Астаны и Алматы:

5) установлении лимита заимствования бюджетов областей и городов Астаны и Алматы на соответствующий финансовый год Правительством Республики Казахстан в пределах совокупного лимита заимствования по местным исполнительным органам, утвержденного законом о республикан-ском бюджете;

6) установлении предельного размера вознаграждения (интереса) по заимствованию местных исполнительных органов в порядке, определяемом Правительством Республики Казахстан.

Государственный бюджет представляет собой роспись (смету, баланс) денежных доходов и расходов государства на определенный срок, утвер-жденную в законодательном порядке.

ГЛАВА II. СОСТАВ И СТРУКТУРА ГОСУДАРСТВЕН-НОГО

БЮДЖЕТА

Функционирование бюджета, связанное с формированием и использо-ванием централизованного фонда денежных средств государства, происхо-дит посредством особых экономических форм - доходов и расходов бюд-жета. Они выражают отдельные этапы стоимостного распределения.

Обе категории объективны, как и сам бюджет, и имеют специфическое общест-венное назначение: доходы обеспечивают государство необходимыми де-нежными средствами, расходы распределяют централизованные ресурсы в соответствии с общегосударственными потребностями.

Состав и структура доходов и расходов зависят от направлений осу-ществления бюджетной и налоговой политик государства, осуществляемых в конкретных социально-экономических и исторических условиях. При этом государство использует приемлемые в определённых условиях формы и методы формирования доходов и осуществления расходов.

Состав и структура доходов государственного бюджета Республики Казахстан в переходный период определялись действующей системой налоговых платежей и поступлениями неналоговых средств относительно нестабильного характера.

Подробный перечень и группировка доходов и расходов определяет-ся бюджетной классификацией.

Для составления и исполнения бюджетов и обеспечения сопоставимости показателей бюджетов всех уровней бюджетной системы Республики Казахстан используется бюджетная классификация Республики Казахстан. Бюджетная классификация является группировкой доходов и расходов бюджетов всех уровней бюджетной системы и источников финансирования дефицитов этих бюджетов с присвоением объектам классификации группировочных кодов. Бюджетная классификация дает возможность экономического и статистического анализа доходов и расходов бюджетов РК, обеспечивает адресность выделения финансовых ресурсов.

Бюджетная классификация включает:

- классификацию доходов бюджетов РК;

- функциональную классификацию расходов бюджетов РК;

- экономическую классификации расходов бюджетов РК;

- классификацию источников внутреннего финансирования дефицитов бюджетов РК;

- классификацию источников внешнего финансирования дефицита республиканского бюджета;

- классификацию видов государственных внутренних долгов РК;

- классификацию видов государственного внешнего долга РК и государственных внешних активов РК;

- ведомственную классификацию расходов республиканского бюджета.

Бюджетная классификация является единой для всех уровней бюджетной системы и используется при составлении, утверждении и исполнении бюджетов всех уровней и составлении консолидированных бюджетов всех уровней. Законодательные (представительные) органы государственной власти и органы местного самоуправления вправе своими нормативными актами производить дальнейшую детализацию объектов бюджетной классификации, не нарушая общих принципов построения и единства бюджетной классификации Республики Казахстан.

Бюджетная классификация представляет собой систематизированную группировку доходов и расходов бюджета по однородным признакам, заложенная в основу всей бюджетной деятельно-сти финансовых органов государства. Бюджетная классификация обеспечи-вает тесную связь с планами, прогнозами и программами экономического и социального развития государства, с финансовыми планами министерство и ведомств, организаций и учреждений; позволяет объединить индивиду-альные сметы и финпланы в свободные сметы и планы, обеспечивает увяз-ку между сводными планами и бюджетной росписью.

До 1996 г. бюджетная классификация в Республике Казахстан содержала следующие структурные подразделения: раздел, параграф, статью, главу. Однако применяемая долгое время классификация перестала отве-чать современным требованиям прогнозирования, учёта и контроля бюд-жетных средств, а также осуществления бюджетного процесса.

Поэтому с 1996 года она заменена на новую, соответствующую международным стандартам. Бюджетная классификация позволяет всесторон-ние, чётко и адресно систематизировать поступления и расходы для дости-жения высокой оперативности управления с применением средств автома-тизации.

2. 1. Формирование доходов госбюджета

Как правило, источником доходов являются налоги или платежи, адекватные им. Доходы бюджета - объем поступлений от налогов, сборов и других обязательных платежей в бюджет, неналоговых и иных поступле-ний. а также доходов от операций с капиталом, поступающих в бюджет на безвозвратной основе (см. приложение 1) .

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда