Инвестиционная политика и анализ денежных потоков ПОО Тенгизшевройл: состояние иностранных инвестиций и совершенствование инвестиционного процесса в Казахстане

2. 3 Краткая характеристика ПОО «Тенгизшевройл»

2. 4 Анализ финансово-экономической деятельности ПОО «Тенгизшевройл»

Глава 3. Совершенствование инвестиционного процесса на современном этапе в РК

3. 1 Стимулирование инвестиционной деятельности предприятия

3. 2 Мировой опыт. Использование его в РК

Заключение

Список использованной литературы

ВВЕДЕНИЕ

Сейчас, когда страна до-билась относительной стаби-лизации макроэкономических показателей, важнейшей за-дачей становится осуществле-ние мер по достижению эко-номического роста. Концепция экономического роста пред-полагает широкое привлече-ние иностранных капиталов, капиталов отечественного частного бизнеса в различные отрасли экономики. И госу-дарство обязано создавать благоприятные условия, чтобы инвестиции частных предприятий нашли приложение именно в нашей стране.

С точки зрения эффектив-ности в данный момент наибо-лее предпочтительными явля-ются прямые инвестиции за-рубежных инвесторов и соб-ственных предпринимателей в казахстанскую экономику вместо привлечения кредитов по государственной линии. Ведь очевидно, что последнее связано как с дальнейшим на-растанием внешнего долга республики, так использова-ния и их возврата.

Акцент на накопление и инвестирование капиталов, включая привлечение инос-транных инвестиций, позволя-ет решать сразу несколько важных для экономики про-блем. В первую очередь это, безусловно, фактор интенсив-ного экономического роста, благодаря которому осваиваются передовые технологии, происходит насыщение рын-ков товарами отечественного производства, повышается конкурентоспособность эк-спортной продукции.

Сейчас же прямые инвес-тиции иностранных капиталов еще не оказывают существен-ного влияния на экономику. Несмотря на все усилия, она остается малопривлекательной для иностранных предприни-мателей в плане прямых вло-жений. И это при том, что Ка-захстан имеет крупный рыноч-ный потенциал, разнообразие природных ресурсов и страте-гически выгодное местополо-жение, которые необходимо использовать, создав механиз-мы широкого, устойчивого при-тока финансов и технологий в производство.

Для привлечения инвесторов в экономику страны необходимо создание благоприятного инвестиционного климата. Создание благоприятного инвестиционного климата в стране - это целый комплекс различных мер: совершенство-вание законодательной базы по стимулированию и предос-тавлению льгот по налогам и таможенным тарифам, упорядочение принятия управлен-ческих решений в государ-ственных органах, развитие рыночной инфраструктуры и валютного рынка, устойчивость банковской системы и многие другие факторы. Но вместе с тем главной чертой, характе-ризующей привлекательность страны для прямых вложений иностранных капиталов, явля-ется система экономических стимулов и льгот, предусмот-ренная законодательством страны. При прочих равных условиях потенциальные ин-весторы отдают предпочтение стране, предоставляющей льготы в области налогообло-жения.

Также немаловажным фактором является предоставление потенциальным инвесторам гарантий. Это должно повысить мотивацию к инвес-тированию капиталов в нашу экономику. Гарантии обеспе-чивают инвесторам свободу конкуренции, то есть права по отношению к конкурентам; свободу предпринимательской деятельности, то есть права по отношению к государству. Наиболее важными гарантия-ми являются:

- неограничение прав ут-вержденного инвестора на рас-поряжение своей долей в ус-тавном фонде, акциями хозяй-ственного товарищества, на свободный перевод капитала, прибылей или доходов, полу-ченных в результате продажи долевого участия в уставном фонде или акций хозяйствен-ного товарищества при ус-ловии уплаты налогов.

- запрет на создание государственных монополий, кон-тролирующих сбыт или прода-жу товаров, производимых ин-вестором;

- неприменение мер кон-троля или регулирования цен при сбыте сырья или продаже товаров;

- беспрепятственное открытие счетов в национальной и иностранной валюте, прове-дение конвертации валюты и тенге;

- запрет государственным органам и должностным ли-цам на создание препятствий инвесторам в управлении при-надлежащим им на праве соб-ственности имущества;

- законодательная защита инвестиций, прибыли (дохода), дивидендов, прав и законных интересов инвесторов.

Инвесторы получают также значительную свободу на пра-во пользования системой сти-мулирующих мер для реализа-ции инвестиционных проектов. Во-первых, четко и однознач-но определены льготы и пре-ференции. Размеры их ставят-ся в прямую зависимость от объемов прямых инвестиций, приоритетности сектора эко-номики - возможности пред-принимателей для инвестиро-вания могут быть расширены. Во-вторых, государство пре-доставляет натурные гранты; на срок до 5 лет с момента заключения контракта понижа-ются ставки подоходного на-лога с юридических лиц, зе-мельного налога и налога на имущество - до 100% основ-ной ставки, а также на после-дующий период до 5 лет пре-дусматривается понижение ставки подоходного налога с юридических лиц, земельного налога и налога на имущество в пределах не более 50% ос-новной ставки; в-третьих, за-кон позволяет полное или час-тичное освобождение от об-ложения таможенными пош-линами импорта оборудова-ния, сырья и материалов, не-обходимых для реализации проекта.

ГЛАВА 1. Инвестиционная политика предприятия

1. 1 Содержание, сущность инвестиционной деятельности предприятия

Одной из важнейших предпосылок экономического, возрождения Казахстана являются стабилизация и рост производства во всех отрас-лях, но прежде всего - в промышленности. Однако нужен рост только конкурентного производства, которое, используя достижения научно-технического прогресса, может удовлетворять производственные по-требности в товарах, получать ресурсы как для расширенного производ-ства, так и для развития непроизводственной сферы, а также способно избежать банкротства, выжить в конкурентной борьбе за покупателя и источники инвестиций. В рыночном экономическом механизме управ-ления предприятиями необходима система управления конкурентоспо-собностью, которая бы учитывала интересы инвесторов, производите-лей и потребителей. Информация о конкурентоспособности нужна в практике предпринимательства и менеджмента при решении вопросов инвестирования, маркетинга, банкротства, санации предприятий и т. п.

Таким образом, составной частью системы управления конкуренто-способностью производства с целью осуществления эффективной дея-тельности предприятий должна стать оценка инвестиционной активно-сти и привлекательности.

Инвестиционная активность включает:

- комплекс работ по созданию инвестиционных проектов (бизнес-планов, идей и т. п. ), установлению контактов с потенциальными инве-сторами;

- взаимодействие с республиканскими и местными властями, отрас-левыми объединениями;

- поиск и распространение информации об инвестиционной страте-гии предприятий.

На практике значительная группа казахстанских предприятий во-обще не осуществляла инвестиции, другие приобретали оборудование н проводили реконструкцию производства, третьи вкладывали средства и оборотный капитал, строительство жилья и другие объекты социальной сферы. В целом лишь малой доле предприятий удалось реализовать свою инвестиционную активность, треть их продолжает работу в непро-изводственной сфере.

Под инвестиционной привлекательностью следует понимать га-рантированное, надежное и своевременное достижение целей инвестор на базе экономических результатов деятельности данного инвестируе-мого производства. Инвестиционная привлекательность предопределя-ется комплексом разнообразных факторов, состав и роль которых могут изменяться в зависимости от контингента инвесторов, преследующих разные цели, и от производственно-технических особенностей инвести-руемого производства, качества его экономического развития в про-шлом, в настоящем и будущем.

Отсюда возникает необходимость оценки инвестиционной привле-кательности. Возможная в этой связи информация нужна и инвесторам для формирования приоритетной инвестиционной стратегии, и заемщи-кам (производителям) для маркетингового поиска своей "рыночной ниши", для надежного технико-экономического обоснования предприни-мательского проекта будущего производства. Также она нужна для раз-работки и своевременной реализации текущих и перспективных планов совершенствования существующего производства в том направлении, которое ведет к получению экономических результатов, привлекатель-ных для инвесторов и гарантирующих достижение их целей.

Разработка инвестиционной политики, адекватной целям государст-венной экономической программы, является центральной задачей регу-лирования и управления народным хозяйством Казахстана.

Инвестиционная деятельность в республике должна основываться на прочном правовом фундаменте. Для этого в первую очередь необхо-димо усовершенствовать законодательную и налоговую базы инвести-рования, обеспечить благоприятные условия функционирования инве-сторам, создать организационные формы, способствующие развитию инвестиционной деятельности, а также разработать правовые документы по созданию, регулированию и лицензированию инвестиционных институтов (инвестиционных посредников, консультантов, компаний, фондов) .

Кроме того, для улучшения инвестиционного климата необходимо разработать нормативные положения по созданию механизма государ-ственного мониторинга и анализа эффективности деятельности инве-стиционных проектов с прямым участием экономических интересов го-сударства.

Однако практика реформирования казахстанской экономики в тече-ние последних лет столкнулась с рядом проблем, которые выявили не-адекватность используемых для этого методов и средств перехода к ры-ночным отношениям.

Современное государственное регулирование инвестиционной дея-тельности не охватывает всех аспектов этого процесса. Многие вопросы, требующие нормативного закрепления, решаются в индивидуальном порядке или регулируются ведомственными приказами, положениями, инструкциями и т. д. Законодательная неурегулированность отдельных вопросов является серьезным препятствием для улучшения инвестици-онного климата. В современной экономической ситуации осуществле-ние структурных преобразований требует реформирования не только ранее сложившегося хозяйственного механизма и создания нового ры-ночного, но также создания новых стимулов для роста инвестиционной активности, притока прямых инвестиций в высокоэффективные конку-рентоспособные проекты, производственную структуру.

Для стабилизации и оживления инвестиционной активности пред-приятий казахстанской промышленности необходимо, в частности, осу-ществить их структурную перестройку, диверсификацию, повысить тех-нический, организационный и экономический уровни развития, что тре-бует крупных инвестиций. Изыскать их в нужные сроки и достаточном объеме за счет собственных финансовых источников большинство предприятий не может. Возникает проблема поиска инвестора, для ко-торого инвестирование в виде долгосрочных займов, приобретения ак-ций и т. п. должно стать привлекательным.

При оценке инвестиционной привлекательности необходимо учи-тывать специфику казахстанского рынка, для которого характерны:

- нестабильность;

- отсутствие тесной зависимости между эффективностью использо-вания ресурсов предприятия и его финансовыми показателями (в част-ности прибылью), которые улучшаются прежде всего за счет завышения цен в условиях монополизма, слабой конкуренции, несовершенной нор-мативно-правовой системы;

- отсутствие достоверной и сравнимой информации о финансовое положении предприятий из-за частых изменений условий хозяйствования, методологии учета и отчетности;

- практически полное отсутствие в доступной официальной стати-стической информации среднеотраслевых показателей (производственных и финансовых), необходимых для сравнительной оценки предприятий;

- отсутствие производственного учета и практики формирования информации для нужд менеджеров;

- частое отсутствие систематизированных и достоверных сведений с конъюнктуре рынка, о тенденциях ее изменения и т. п.

Современные условия требуют новых подходов к управлению фи-нансовыми ресурсами предприятий, адекватного рыночным отношени-ям и приближенного к стандартам учета, отчетности и анализа, приня-тых в мировой практике. Грамотно управлять свободным, самостоя-тельным предприятием гораздо сложнее, чем предприятием, работав-шим в условиях административной системы. Это проявляется, прежде всего, в отмене безвозмездной государственной поддержки предприятий, в изменении кредитной системы, в увеличении заинтересованности по-ставщиков и потребителей продукции, акционеров, банков, налоговых органов в стабильной работе предприятий и устойчивости их финансо-вого положения. Таким образом, деятельность предприятий должна быть направлена, прежде всего, на создание финансовых ресурсов для развития производства, обеспечения роста рентабельности, привлека-тельности для инвесторов, иными словами, на повышение его эффек-тивности.

Однако с переходом Казахстана к рыночной экономике для пред-приятий республики стало характерно наличие разных форм собствен-ности, определение же способов повышения эффективности предпри-ятия любой формы собственности базируется на анализе его инвестици-онной активности, привлекательности и финансового состояния. Это, естественно, сказывается на формировании системы показателей, харак-теризующих хозяйственную деятельность предприятий, включая оценку инвестиционной активности и привлекательности. Представляет большой интерес разработанная и используемая в западных фирмах система финансовых показателей, которая позволяет определить круг сведений, особенно важный с точки зрения оперативного принятия управленче-ских решений, и дает возможность глубже оценить тенденции измене-ния финансовых показателей под влиянием различных факторов. На сегодняшний день в Казахстане еще не существует оптимальной систе-мы показателей оценки деятельности предприятий, и в основном приме-няются методики, разработанные казахстанскими учеными.

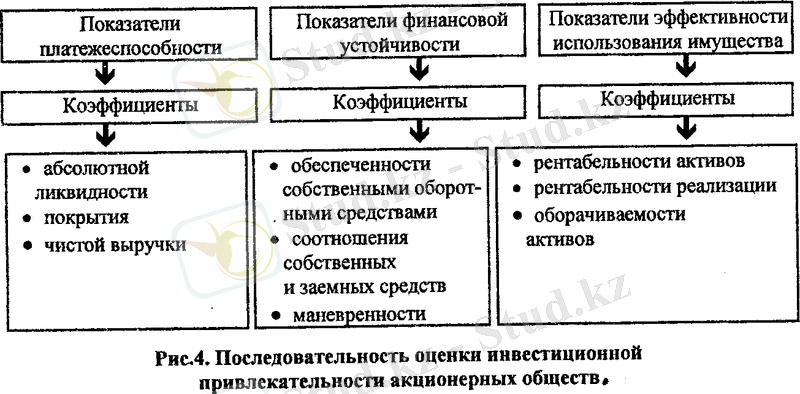

Изучение практики казахстанских предприятий, экономической литературы и международного опыта показало, что используемые в рес-публике методы анализа деятельности предприятий предполагают слишком большое количество коэффициентов, которые не носят сис-темного характера. Применительно к сегодняшним хозяйственным ус-ловиям достаточно использовать только часть предлагаемых показате-лей, в частности, те, которые могли бы стать основой для принятия управленческих решений. При этом необходимо соблюдать логику оценки инвестиционной привлекательности, которую целесообразно проводить в последовательности, указанной на рисунке 1.

Рис 1. Последовательность оценки инвестиционной привлекательности предприятия.

Таким образом, в первую очередь необходимо рассчитать показате-ли платежеспособности, то есть выявить наличие у предприятия средств на погашение долгов. Во вторую очередь следует определить финансовую устойчивость, а именно: насколько высока степень незави-симости предприятия после возмещения заемных средств. И, наконец, в-третьих, необходимо определить инвестиционную привлекательность предприятия, то есть нужно решить вопрос о целесообразности инве-стирования средств в данное производство.

Под платежеспособностью предприятия понимают его готов-ность погасить краткосрочную задолженность своими средствами. Платежеспособность - это важнейший показатель, характеризующий финан-совое положение предприятия. Оценка платежеспособности произво-дится по данным баланса на основе характеристики ликвидности обо-ротных активов, то есть времени, которое необходимо для превращения их в денежную наличность.

При определении платежеспособности рассчитываются коэффици-енты, которые с различной степенью точности позволяют определить готовность предприятия удовлетворить требования платежей. Это, в частности:

- общий коэффициент покрытия;

- промежуточный коэффициент покрытия;

- коэффициент абсолютной ликвидности;

- коэффициент чистой выручки.

Общий коэффициент покрытия указывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Принятое на мировом уровне необходимое значе-ние должно быть не менее 1, оптимальное значение должно быть равно 2, 0-2, 5:

запасы и + денежные средства + расчеты

затраты и краткосрочные с дебиторами

кредиты банков

краткосрочные кредиты банков + кредиторская задолженность

Промежуточный коэффициент покрытия показывает, какая часть краткосрочных обязательств предприятия может быть немедленно по-гашена за счет средств на расчетном счете, прочих счетов в банках;

средств в краткосрочных ценных бумагах, а также поступлений по рас-четам с клиентами. Теоретически оправданные оценки в мировой прак-тике равны 0, 7 - 0, 8:

денежные средства и краткосрочные + расчеты с дебиторами

финансовые вложения

краткосрочные кредиты банков + кредиторская задолженность

Коэффициент абсолютной ликвидности указывает, какая часть краткосрочных обязательств предприятия может быть немедленно по-гашена за счет денежных средств на расчетном счете и прочих счетов в банках. Теоретически достаточное значение, также принятое в мировой практике, равно 0, 20 - 0, 25:

денежные средства и краткосрочные финансовые вложения , краткосрочные кредиты банков + кредиторская задолженность

Коэффициент чистой выручки характеризует удельную величину остаточной денежной наличности в общей выручке от реализации про-дукции, то есть указывает, сколько чистой выручки приходится на каж-дый тенге выручки от реализации:

чистая прибыль + начисленный износ х 100 ,

выручка от реализации

Пример . Для определения платежеспособности предприятия ис-пользуем финансовую отчетность и баланс предприятия за год. Так, если

запасы и затраты составляют 139046 тенге,

денежные средства и краткосрочные финансовые вложения -

128495 тенге,

расчеты с дебиторами - 23876 тенге,

краткосрочные кредиты банков - 4695 тенге,

кредиторская задолженность - 491525тенге,

чистая прибыль - 47530 тенге,

начисленный износ - 6372,

выручка от реализации - 425065,

тогда общий коэффициент покрытия равен:

139046+128495+23876

=0, 587

4695+491525

промежуточный коэффициент покрытия: 128495+2 386 = 0, 307

4695+491525

абсолютный коэффициент ликвидности: 128495/496220 = 0, 259;

47530+6372-100 =12, 7 коэффициент чистой выручки:.

425065

Таким образом, расчеты показывают, что если общий коэффициент покрытия равен 0, 587 (в условиях нестабильности экономики мини-мальную величину данного коэффициента оценивают выше 3-4), из это-го следует, что предприятию недостаточно оборотных средств для по-гашения текущих обязательств. Кроме того, величина промежуточного коэффициента покрытия (0, 307) показывает, что только около 25 % краткосрочных обязательств предприятие может погасить за счет имеющихся у него денежных средств (так как коэффициент абсолютной ликвидности равен 0, 259) . Коэффициент абсолютной ликвидности и промежуточный коэффициент покрытия в нынешних условиях на мно-гих предприятиях измеряются долями единицы из-за отсутствия денег на счетах. Коэффициент чистой выручки, равный 12, 7, показывает, что 12, 7 % чистой выручки приходится на каждый тенге выручки от реали-зации.

Финансовая устойчивость предприятия

В условиях рынка, когда хозяйственная деятельность осуществляет-ся за счет самофинансирования, а при недостаточности собственных финансовых ресурсов - за счет заемных средств, важное значение при-обретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств - это запас финансо-вой устойчивости предприятия.

Для оценки финансовой устойчивости используют коэффициенты, отражающие финансовую обеспеченность бесперебойного процесса деятельности. Это показатели, характеризующие:

- обеспеченность запасов собственными оборотными средствами;

- соотношение заемных и собственных средств;

- маневренность собственных средств.

Обеспеченность запасов собственными оборотными средствами оценивается прежде всего в зависимости от состояния материальных запасов. Если их величина значительно выше обоснованной потребно-сти, то собственные оборотные средства могут покрыть лишь часть ма-териальных запасов, и показатель будет меньше 1. Если же коэффициент выше 1, то это говорит о недостаточности у предприятия материальных запасов для бесперебойного осуществления деятельности, что также не будет признаком устойчивого финансового положения предприятия:

собственные оборотные средства материальные затраты

Соотношение заемных и собственных средств показывает, сколько заемных средств привлекло предприятие на один тенге вложенных в активы собственных средств. Чем больше коэффициент превышает еди-ницу, тем больше зависимость предприятия от заемных средств:

заемные средства

источники собственных средств

Маневренность собственных средств указывает на степень мо-бильности (гибкости) использования собственных средств предприятия:

собственные оборотные средства

источники собственных средств

Пример . Для определения платежеспособности предприятия ис-пользуем финансовую отчетность и баланс предприятия за год. Так, если

материальные затраты составляют 139046 тенге,

собственные оборотные средства - 9662 тенге,

заемные средства - 496220 тенге,

источники собственных средств - 146955 тенге,

тогда коэффициент обеспеченности собственными оборотными

средствами будет равен : 9662 = 0, 69;

139046

коэффициент соотношения заемных и собственных средств:

49622S = 3, 377;

146955

коэффициент маневренности: 9662/146955 = 0, 066,

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда