Эволюция и современное состояние банковской системы Республики Казахстан: влияние на экономику и структурный анализ

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. . 3

Глава 1. Глава 1 Основные этапы развития банковскоЙ СИСТЕМЫ Республики Казахстан. . ………5

Глава 2 Влияние банковской сферы на экономику страны. . . . 14

ГЛАВА 3. АНАЛИЗ СОВРЕМЕННОГО СОСТОЯНИЯ БАНКОВСКОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН17

ЗАКЛЮЧЕНИЕ. 27

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ. 30

Введение

Банки - одно из центральных звеньев системы рыночных структур. Развитие их деятельности - необходимое условие реального создания рыночного механизма. Процесс экономических преобразований начался с реформирования банковской системы. Эта сфера динамично развивается и сегодня. 1

Система коммерческих банков в ее современном виде стала формироваться с 1988 года.

Развитие системы коммерческих банков в Республике Казахстан все более настоятельно требует вмешательства регулирующих органов. Следует иметь в виду, что банки не просто хранилища денег и кассы для их выдачи и предоставления в кредит. Они представляют собой мощный инструмент структурной политики и регуляции экономики, осуществляемой путем перераспределения финансов, капитала в форме банковского кредитования инвестиций, необходимых для предпринимательской деятельности, создания и развития производственных и социальных объектов. Банки могут направлять денежные средства, финансовые ресурсы в виде кредитов в те отрасли, сферы, регионы, где капитал найдет лучшее, полезное, эффективное применение.

Функции общего регулирования деятельности каждого коммерческого банка в рамках единой денежно - кредитной системы страны возложены на Национальный Банк Республике Казахстан. При этом НБРК используются в первую очередь экономические методы управления и только при их исчерпании административные.

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков и товарного производства и обращения исторически шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчеты кредитуя хозяйства, выступая посредниками в перераспределении капитала, существенно повышает общую эффективность производства, способствуют росту производительности общественного труда. Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появились новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживания клиентуры.

Практика банковской деятельности за рубежом представляет большой интерес для складывающейся в Казахстане и других странах СНГ новой хозяйственной системы. Совершается переход от административно-управляемой государственной банковской структуры к динамичной, гибкой, основанной на частной коллективной собственности системе кредитных учреждений, ориентированных на коммерческий успех, на получение прибыли. Идет поиск оптимальных форм институционального устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших (и в тоже время чрезвычайно сложных) задач экономической реформы в Казахстане. Задача усложняется тем, что недостаточно объявить о создании новых кредитных институтов, сменив название банка и присвоив статус «акционерного общества». Коренным образом должна изменится вся система отношений внутри банковского сектора, характер управления и контроля со стороны Национального банка, принципы взаимоотношений банков и их клиентов, расчеты с госбюджетом и т. д. Но и это не все, необходимо изменить психологию банкира, воспитать нового банковского работника - хорошо образованного, инициативного, свободного от догм и готового идти на обдуманный и взвешенный риск.

Создание нового рынка - полноценный новый этап в развитии нашего общества. И естественно, что как любое новое явление, переход к рыночным отношениям имеет свои позиции и нечеткие моменты. Одним из нечетких моментов является глубокий кризис, который охватывает все сферы жизни общества. И как никогда в этих условиях возрастает роль экономической теории в выявлении сути происходящих преобразований, а так же в разработке практических рекомендаций по преодолению кризисной ситуации и достижения экономической стабильности. И дальнейшего развития общества.

Цель курсовой работы изучить современную банковскую систему в Республике Казахстан и взаимовлияние банков разных уровней.

Глава 1 Основные этапы развития банковскоЙ СИСТЕМЫ Республики Казахстан

Эволюция и проблемы совершенствования банковской системы предопределяется в каждый исторический период состоянием и уровнем развития экономических и социальных отношений в обществе. Будучи продуктом этих отношений, банковская система оказывает существенное влияние на общество. Она детерминирована не только процессами производства и обращения материальных благ, но и политикой и идеологией, наукой, культурой, а также моральными ориентирами населения. Исследование эволюции банковской системы в Казахстане в XX веке показало, что истоки многих современных проблем следует искать в игнорировании исторических особенностях формирования отечественных банков, традиций банковского дела и тех реалий, которые сложились в денежно-кредитной сфере в период плановой экономики.

Характеризуя экономику дореволюционного Казахстана, которая представляла собой часть экономики царской России следует отметить, что она развивалась на основе национальных особенностей под влиянием патриархального, феодального, мелкотоварного и в то же время под влиянием капиталистического уклада жизни народа. 2 Именно рассматривая вопросы связанные со становлением и развитием кредитно-денежной системы в Казахстане, обращает внимание тот факт, что зарождение товарно-денежных отношении в Казахстане относится лишь к концу IХХ и началу XX веков, когда натуральный товарообмен уступает место торговле на основе купли-продажи за деньги. (Т. Тулебаев, В. Бахарев, И. Панченко. Социалистическое преобразование кредитной системы и ее развитие в Казахстане Алма-Ата, "Казахстан", 1978 г) . С того самого времени, как отмечает история, на территории Казахстана начинают появляться первые банки, в основном, это представительства и филиалы крупных российских коммерческих банков.

На первом этапе (1988 -1991 г. г) были реорганизованы государственные отраслевые банки, созданы институциональные основы банковского дела, появились первые коммерческие банки.

Второй этап (1992- конец 1993 г. г. ) характеризовался экстенсивным ростом банковской системы в условиях инфляции. Этот период сопровождался отрицательным значением реальных процентных ставок и стремительными темпами падения рубля. Это создало предпосылки к формированию многочисленных банков - однодневок, извлекавших доходы из краткосрочных спекулятивных операций. Этому способствовал и относительно легкий доступ к получению лицензии на совершение банковских операций и небольшой размер уставного фонда. В результате роль банковского сектора в воспроизводственном процессе деградировала.

Основные черты второго этапа: постепенный переход Национального Банка к выполнению функций центрального банка, экстенсивное формирование и развитие коммерческих банков.

Третий этап развития банковской системы, начавшийся в 1994 г. и продолжающийся в настоящее время, характеризуется адаптацией банковской системы к меняющимся условиям деятельности, обусловленным развитием стабилизационных процессов сначала в финансовой сфере, а затем и в экономике в целом.

Вопросы стабилизации национальной валюты и платежного оборота стали настолько актуальными, что в августе 1994 г. было принято специальное постановление. Ужесточились требования по открытию банков, теперь для открытия банка требовалась регистрация уставного фонда в размере равном 500 тыс. долларов. Также Национальный Банк ужесточил требования к структуре уставных фондов банков второго уровня, были введены ограничения на оплату уставного фонда неденежными средствами.

После принятия этих мер началось количественное сжатие банковской системы, продолжающееся и в настоящее время.

Эволюция банковской системы представлена в следующей таблице.

Таблица 1.

Сведения о действующих банках второго уровня на конец периода

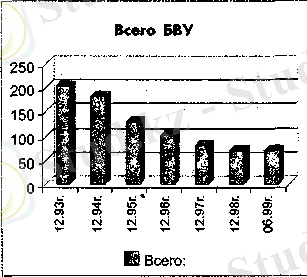

Из данной таблицы видно, что ежегодно количество банков второго уровня сокращалось, при этом резкий рост филиалов в 1996 году (в сравнении с 1995 г. на 43, 9 %) в дальнейшем имел такую же тенденцию к сокращению. Количество отозванных лицензий с 1995 по 1997 годы увеличивалось, а, начиная с 1998 г. количество отозванных лицензий ежегодно уменьшалось. Основной причиной отзыва лицензий было недостатки в работе банков. Данные таблицы наглядно представлены в следующей диаграмме:

Диаграмма 1. Изменение количества коммерческих банков

Стабилизация цен и валютного курса тенге, снижение банковской маржи в 1998 - 1999 г. г. поставили банки перед решением непростых задач. Сложившаяся в условиях высокой инфляции банковская система была ориентирована на получение высоких прибылей. Резкое снижение годовых темпов инфляции (с 1258% в 1994 г. до 60% в 1997 г. и до 26 - 30% в 1998 г. ) лишило банки значительной части прибыли, сократило доходы при неизменном уровне расходов. Банки столкнулись с ограниченностью высокоприбыльных сфер приложения капитала.

Анализ данных банков второго уровня показывает, что основную часть доходов в 1998 г. составили доходы, связанные с выплатой вознаграждения, в 1999 г. они составили лишь 50%, а в 2001 г. 49, 9% и на 01. 07. 2002 г. всего 18, 4%. Это говорит об увеличении банками предоставляемых услуг, так в 1999 г. по сравнению с 1998 годом в 4 раза увеличились доходы банка от обслуживания клиентов, переводы платежей, комиссионных сборов, получены доходы от акций и других инвестиций в акционерный капитал, от продажи активов.

Основную часть доходов составили вознаграждения по ссудам, предоставленным юридическим лицам (кроме банков), которые составили 66%, 70%, 77% за 1998 - 2001 годы соответственно в общей сумме доходов по вознаграждениям. Примечательным становится получение доходов по депозитам в других банках. Если в 1998 г. банки не получали доходы по данной статье, то в 1999 и 2001 годах эти доходы выходят на третье место по доходам этой группы. Это означает, что банкам было выгодно размещать свои активы в других банках, нежели предоставлять кредиты юридическим лицам, работающим в реальном секторе экономики. Это опять таки свидетельство того, что деньги вращаются в пределах кредитной системы, не участвуя в воспроизводственном процессе.

В целом, произошло увеличение доходов банков с 35, 3 млрд. тенге в 1998 г. до 41, 1 млрд. тенге в 2001 г. Этому способствовало повышение ставок вознаграждения по кредитам, общее увеличение размера совокупного кредитного портфеля банков и улучшение его качества, активизация банков на валютном рынке и переоценка иностранной валюты. Рост непредвиденных доходов банков явился следствием проводимой банками работы по возврату активов, списанных в предыдущие годы за баланс.

Значительное число убыточных предприятий, неплатежи увеличивают кредитный риск и сдерживают вложения банков в реальный сектор экономики.

Чтобы проанализировать участие банков второго уровня в кредитовании отраслей экономики, обратимся к следующей диаграмме:

В рассматриваемом периоде произошло уменьшение кредитных вложений в промышленность, строительство и транспорт.

Положительным фактом стало увеличение кредитования сельского хозяйства, даже если удельный вес кредитов в общем объеме невелик, то его увеличение в 2002 г. вдвое по сравнению с 1999 годом дает маленькие надежды на восстановление и развитие в дальнейшем этой отрасли. Увеличение кредитов в торговлю говорит о том, что все-таки нематериальная сфера намного привлекательнее для банковского кредитования.

Что касается самих кредитов, то в основном это краткосрочные кредиты и во многом они не выгодны для материальной сферы, не дают реальных возможностей развития производства. В целом объем кредитов банков экономике увеличился в 2001 г. на 47, 8% по сравнению с 1999г. Высока доля краткосрочных кредитов (60 %) .

Удельный вес средне- и долгосрочных кредитов экономике увеличился с 28, 6% до 38, 0% в 2001 г. Сумма кредитов, не возвращенных в срок хозяйствующими субъектами и населением, в 2001 г. снизилась на 45, 7% и составила 7, 4 млрд. тенге. Снижение объема просроченных ссуд связано как с мероприятиями, проводимыми банками с заемщиками по улучшению качества кредитного портфеля, так и более тщательным отбором проектов для кредитования.

В результате доля кредитов, выданных банками хозяйствам, в общей сумме активов банковской системы хотя и увеличилась в настоящее время, тем не менее остается низкой. При этом удельный вес долгосрочных кредитов в общей сумме кредитов остается на низком уровне. Помимо рисков, связанных с невозвратом кредитов, инвестиционная активность банков ограничивается также недостатком привлекаемых ими долгосрочных ресурсов.

Основную часть привлекаемых банками средств составили ссуды, причем их доля в сумме активов увеличилась с 44, 5% в 1996 г. до 51, 7% в 2001г. Следует отметить увеличение доли ценных бумаг, которое говорит о развитии рынка ценных бумаг в Казахстане.

Перспективы развития банковской системы во многом связаны с положительными сдвигами в макроэкономическом развитии. Если будет рост производства ВВП, объема произведенной промышленной продукции, реальных доходов населения, динамичное развитие рынка ценных бумаг, то соответственно будет расти спрос на различные банковские услуги.

Общие банковские активы республики составили 10 % от ВВП в 1999 г. и 9 % - в 2001 г., в то время как на начало 2001 г. в России данное соотношение составляло 30%, в США - более 50%, во Франции, Японии, Германии -150 - 200 %. Как видим, банковский сектор в развитых государствах является важным компонентом не только в экономической структуре, но и в развитии самой экономики.

В сложившихся условиях перед банковским сектором, как составной частью экономики Казахстана, объективно стоит задача обеспечения максимально возможного в сложившихся макроэкономических условиях участия банков в кредитовании реального сектора экономики при безусловном требовании сохранения устойчивости банковской системы.

Концентрация банковского капитала происходила на всех этапах развития банковской системы, однако, в последние годы этот процесс заметно активизировался. Общая сумма объявленных уставных фондов банков увеличилась за 1997-2001 годы более чем в 3 раза: с 13096 млн. на конец 1997 года до 45636 млн. тенге на конец 2001 года. Только за один год совокупный собственный капитал банковской системы увеличился на 20, 5 млрд. тенге (на конец 1997 - 26, 8, на конец 2001 - 47, 3) . Необходимо отметить, что капитализация банковской системы происходит быстрее роста активов. Так, если активы банков по итогам 1998 гола выросли по сравнению с предыдущим годом только на 16%, то совокупный собственный капитал - на 76, 6%.

В течение 2001 г. 9 банков получили разрешение Нацбанка на реорганизацию путем слияния либо присоединения, 2 из них в том же году завершили слияние. Сформировалось ядро крупнейших банков. Структура банковской системы в настоящее время представлена на следующей диаграмме.

Диаграмма 3. Структура банков второго уровня

Банковская система Казахстана является : пятерке крупнейших банков принадлежит 66 % активов.

Для банковской системы Казахстана характерна не только высокая концентрация активов, но и высокая концентрация кредитования. Так, на долю крупнейших 20 заемщиков из кредитных портфелей пяти крупнейших банков приходится от 43 до 74 процентов. На долю этих пяти банков приходится приблизительно 70% всех займов, выданных в банковской системе.

Наблюдается тенденция уменьшения размеров государственного присутствия в уставном капитале банков второго уровня, так и их количества. Количество банков со 100 % участием государства уменьшилось с 5 до 1. Их доля в совокупных активах банковского сектора уменьшилась с 48 % до 2, 8 %, в совокупном собственном капитале - с 17, 7 % до 5, 6 %. Доля банков, в уставном капитале которых имеется государственные средства (Народный сберегательный банк, ОАО Банк Центркредит и др. ) в совокупных банковских активах составляет 25, 5%, а в совокупном собственном капитале- 12, 7%. По-видимому, тенденция дальнейшего сокращения доли государства в указанных выше банках будет продолжаться.

Особую функциональную роль в банковской системе по - прежнему играет ОАО HSBK (Народный сберегательный банк), на него приходится наибольший удельный вес привлечения вкладов населения. Преимущество этого банка перед другими складывается из следующих факторов:

• участие государства в уставном капитале;

• сформировавшаяся за годы советской власти привычка хранить деньги в Сбербанке (особенно у людей, старшего поколения)

• развитая филиальная сеть;

• высокая репутация.

В настоящее время собственность Народного банка распределена следующим образом: государство - 80 %, физические лица (43 тыс. человек) - 10 %, компания «Дельта» - 10 %. После размещения четвертой эмиссии размер государственной доли в акционерном капитале Народного банка будет составлять 50 % плюс одна акция, физические лица - 8, 3 %, компания ^Дельта» - 8, 3 %, новые акционеры - 33, 3 %.

Обращают на себя внимание произошедшие за последние годы крупные структурные изменения в системе коммерческих банков. Анализ показывает, что число банков с уставным капиталом до 20 млн. тенге за три года (1996-1998 г. г. ) сократилось с 24 до 2, а их доля в общем количестве банков снизилась с 18, 46 % до 2, 8 %. Одновременно быстрыми темпами продолжала расти численность банков с уставным капиталом свыше 500 млн. тенге. Доля банков с уставным капиталом свыше 500 млн. тенге составила на 12. 1998 года - 28, 2 % по сравнению с 3 % на 12. 1995 года.

Таким образом, наблюдается процесс стратификации коммерческих банков, когда, с одной стороны, выделяется небольшая группа мощных банков, а с другой - большое количество средних и малых банков с недостаточным капиталом. Необходимость увеличения капитала банков связана с тем, что кризисное состояние экономики, низкая кредитоспособность большинства заемщиков, неустойчивое финансовое состояние ставит перед банками проблему обеспечения ликвидности и возврата кредитов.

Политика Национального банка, направленная на стимулирование увеличения капитальной базы банков, объясняется оценкой капитала в качестве смягчающего и сокращающего потенциальную необходимость регулирующего вмешательства буфера против потенциальных убытков банка. При прочих равных условиях относительно крупные банки более стойки к изменениям финансовой ситуации. Кроме того, более крупные банки могут предоставлять крупные инвестиционные кредиты. Стремление же самих коммерческих банков к наращиванию собственного капитала обуславливается желанием повысить свою конкурентоспособность на рынке. Собственный капитал и приравненные к нему статьи - это источник финансовых ресурсов. Другая роль собственного капитала - защитно-гарантийная. Роль банковского капитала подчеркивается тем обстоятельством, что в отличие от других хозяйствующих субъектов банк считается платежеспособным до тех пор, пока не затронут его акционерный капитал.

Концентрация капитала и активов банков сопровождается также уменьшением (объединением) филиалов. Банки и филиалы неравномерно распределены по областям.

Неравномерность территориального распределения субъектов банковского рынка, характеризует такой показатель, как преимущественная их концентрация в г. Алматы. Банки закрываются в регионах, где недостаточно капитала, поэтому и новые банки не могут быть там созданы из - за высоких требований к размеру минимального уставного фонда. В таких регионах должны работать преимущественно филиалы крупных банков, также актуально развитие небанковских кредитных учреждений, как кооперативные кредитные товарищества на паевой основе.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда