Налогообложение доходов в Республике Казахстан: корпоративные и индивидуальные аспекты

План

ВведениеГЛАВА І. Основные правила организаций налогообложения доходов

1. 1. Особенности налогообложения доходов юридических лиц1. 2. Виды доходов и их характеристика

ГЛАВА ІІ. Правила налогообложения индивидуальным подоходным налогом

2. 1. Налогообложение доходов нерезидентов

2. 2. Упрощенный режим налогообложения

Заключение

Список использованной литературы

Введение

Налоговая система - болевая точка реформируемой экономики. Она является важнейшей составной условий экономического развития Казахстана. В наши дни налоги должны стать частью комплексных системных реформ, направленных на решение основных задач, стоящих перед обществом. Формируя основы налоговой политики, правительство РК столкнулось с необходимостью разрешения чрезвычайно сложной проблемы. Сущность ее в том, что одновременно нужно учитывать множество обстоятельств и факторов: налоговая политика должна гарантированно обеспечить доходную часть государственного и местного бюджетов; ставки отчислений должны быть минимальными, чтобы стимулировать развитие экономики; механизм налогообложения должен быть максимально прост, надо чтобы платить налоги стало психологически предпочтительней.

Недостатки налоговой системы, перед принятием нового налогового законодательства, лежат на поверхности. Это и слишком большое количество налогов, и чрезмерные ставки, и, как следствие, непременно высокая доля налоговых платежей из общей суммы доходов хозяйствующих субъектов, которые из-за этого вынуждены искать пути выхода из-под налогового пресса. Наиболее привлекательной представляется сфера коммерции, где значительно шире возможности для быстрого оборачивания средств. Но и здесь в нестабильных финансово-кредитных условиях, налоги настолько повышают вероятность банкротства, что выталкивают предпринимателей в теневую сферу. Таким образом, налоговая система лежит в основе интенсивного наращивания теневых операций. В результате, так называемые “недоборы” планируемых поступлений в бюджет имеют не только криминальную основу, но и являются результатом естественной самозащиты хозяйствующих субъектов от налогового давления. Руководители любого предприятия и предприниматели поставлены перед выбором: либо они платят все налоги и обрекают себя на банкротство, либо прячут все, что могут, и продолжают жить. Ясно, что предпочтение отдается другому.

В сложившихся условиях не спасут ни огромные усилия налоговой инспекции, ни создание многотысячной армии налоговой полиции.

В теневых операциях взаимоотношения между их участниками, особенно в конфликтных ситуациях, осуществляются незаконными методами, что является питательной средой для развития организованной преступности. В то время как сегодня, эта проблема принимает для общества угрожающий характер. Очевидно, что только усилиями МВД ее не одолеть. Одновременно со снижением общих поступлений в бюджет, зарождается и интенсивно развивается ряд опасных для общества социально-экономических процессов. Принципиальными недостатками налоговой системы стало включение целого ряда отчислений и обязательных платежей в фонды преобразования экономики, занятости, развития транспортного, социального страхования, в себестоимость и цены готовой продукции. Создается база для непрерывного спиралеобразного роста цен за счет постоянного увеличения себестоимости товара. Массовый характер взаимных долгов (неплатежей), усиливающиеся падение объемов производства, острый дефицит оборотных средств являются не результатом бесхозяйственной деятельности руководителей предприятий, а неизбежным следствием неблагоприятных макроэкономических условий, в том числе и недостатков налоговой политики. Поэтому нужно сделать еще достаточно много, чтобы налоговая политика помогла решить насущные проблемы реформируемой экономики.

ГЛАВА І. ОСНОВНЫЕ ПРАВИЛА ОРГАНИЗАЦИЙ НАЛОГООБЛОЖЕНИЯ ДОХОДОВ

1. 1. Общие правила налогообложения корпоративного налога

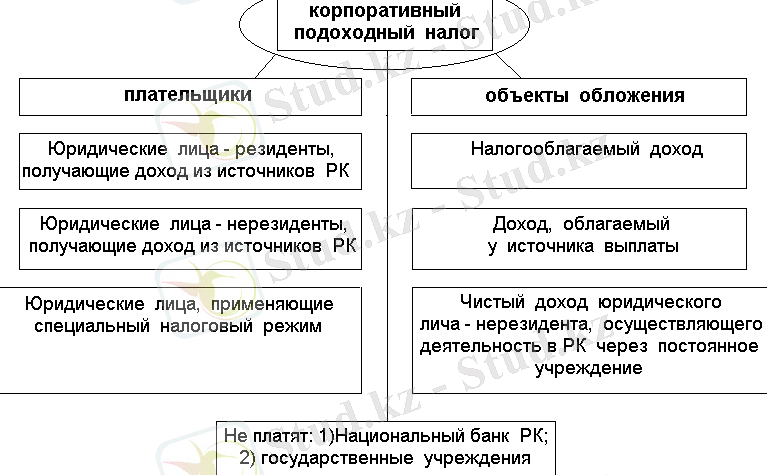

В Налоговый кодекс введено понятие корпоративный подоходный налог, механизм действия и особенности которого представлены на схеме 2.

Схема 2. Корпоративный подоходный налог

Одним из важных понятий, лежащих в основе деления данного вида налога, является резидентство, которое подразумевает конечную налоговую ответственность юридического лица по месту нахождения, т. е. на территории РК. При этом резиденты налоговой юрисдикции (территории, внутри которой действует соответствующие налоговые законы) облагаются налогами на все доходы из всех источников, включая и зарубежные источники доходов.

Для признания юридического лица резидентом рассматривается критерий наличия налогового домициля. Налоговый домициль это совокупность определенных признаков, необходимы для признания юридического (физического) лица налогоплательщиком. Среди таких признаков для юридических лиц выделяются:

- местонахождения органа управления фирмой;

- фактическое место управления компанией;

- место регистрации;

- наличие в данной юрисдикции «резиденции», т. е. служебного здания

на правах собственности или законного владения, которое используется постоянно.

Согласно общепринятым правилам налогообложения, при наличии признаков налогового домициля юридическое лицо считается резидентом данной юрисдикции, если признаки домициля отсутствуют то нерезидентом.

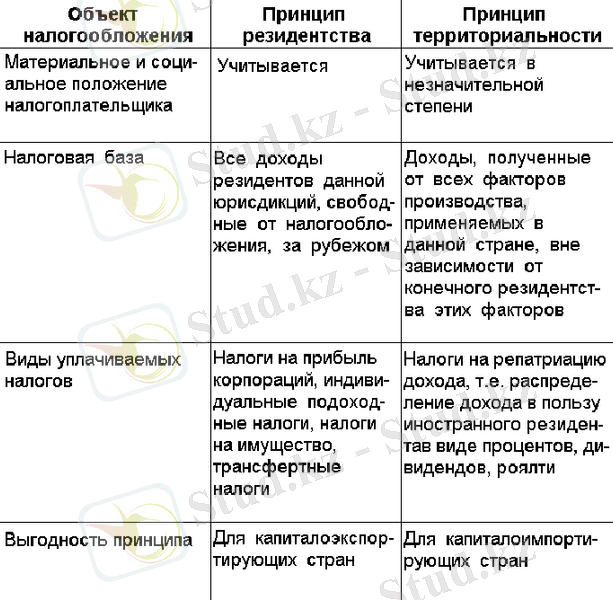

Изучение зарубежного опыта применения корпоративного налогообложения юридических лиц обуславливает необходимость рассмотреть принципы резидентства и территориальности

Согласно принципу резидентства все доходы юридического лица, полученные во всех юридических операций, облагаются подоходными налогами в стране, в которой оно (юридические лицо) является резидентом

Следует отметить, что в мировой практике в наиболее чистом виде принцип резидентства характерен для налогообложения физических лиц. В случаях если физическое лицо по тем или иным причинам подвергается двойному налогообложения, то иностранные государства либо освобождают своих нерезидентов от индивидуального подоходного налогообложения, либо применяют для доходов таких лиц пониженные ставки (менее 15%) .

Основу построения казахской системы подоходного налогообложения составляют как критерий резидентства, так и критерий территориальности получения доходов. Иначе говоря, такое построение носит название смешанного принципа.

Важной категорией, введенной в Налоговый кодекс, является постоянное учреждение, распространено на нерезидентов и подразумевает место деятельности, расположенное в РК, через которое осуществляются операций по получению дохода. При этом чистый доход (налогооблагаемый доход минус суммы начисленного корпоративного подоходного налога) такого юридического лица нерезидента подлежит налогообложению по ставке 15%.

Налоговым периодом для корпоративного подоходного налога является календарный год. В случае создания организаций после начала календарного года первым налоговым периодом для нее является период времени со дня ее создания, т. е. государственной регистраций в уполномоченном органе, до конца календарного года.

При ликвидаций (реорганизаций) до конца календарного года последним налоговым периодом будет считаться период времени от начала года до дня завершения ликвидаций (реорганизаций) .

Декларация по корпоративному подоходному налогу, включая приложение по раскрытию информации об объектах, связанных с налогообложением, должна быть представлена юридическими лицами (кроме применяющих специальный налоговый режим) в налоговые органы не позднее 31 марта года, следующего за отчетным налоговым периодам.

Характеризуя корпоративный подоходный налог, нужно отметить и о таком новшестве в Налоговом кодексе, согласно которому по нему могут быть представлены так называемые «инвестиционные налоговые преференций», т. е. право дополнительных вычетов из СГД налогоплательщиков. Такие права распространяются лишь на инвестиций в основные средства, нацеленные на создание новых, расширения и обновление действующих производств.

Характеризуя референций как общепринятую категорию налоговой системы, отметим, что это своего рода установленные скидки (отмены), применяемые в основном в таможенных отношениях, на таможенные пошлины на ввозимые в страну товары определенной номенклатуры, которые на отечественном рынке не производятся либо изготавливаются в незначительных объемах. Преференциональный импортный режим распространяется в отношений товаров, происходящих из развивающихся странах.

Помимо этого, существует понятие налоговый кредит, который представляет собой целевую отсрочку налогового платежа используются для инвестиций в основной и оборотный капитал. Кредитное соглашение, заключаемое между предприятием получателем и финансовым органом исполнительной власти, может предусматривать уплату процентов за пользование инвестиционным налоговым кредитом. В этой связи введение данных терминов в новом Налоговом кодексе Казахстана требует уточнения их смыслового содержания.

Применение преференций по корпоративному подоходному налогу по вновь вводимым в эксплуатацию основным средством не включает их стоимость в стоимостный баланс подгруппы, и налогоплательщик ведет раздельный учет. Согласно законодательству преференций по корпоративному подоходному налогу дают право относить на вычеты из СГД стоимость вводимых в эксплуатацию основных средств равными долями в зависимости от срока действия референций, который определяется в каждом отдельном случай в зависимости от объемов и сроков окупаемости инвестиций. При этом такой срок не должен превышать пяти лет с датой, установленной в контракте и переданной налоговый орган по месту регистраций налогоплательщика. Порядок составления и заключение контракта определяется законодательным актом РК, регулирующим вопрос о государственных мерах по защите инвестиций. Налогоплательщики в рамках инвестиционного проекта (инвестиционной программы) освобождаются от налога на имущество.

Анализируя отдельные положения нормативных документов по корпоративному налогообложению, можно констатировать о том, что в вводимом в действие с января 2002 г. Налоговом кодексе не в должной мере раскрываются его особенности. Следовательно, возникает необходимость ввести отдельные дополнения в вышеуказанный документ, в котором подробнее описать методику такого налогообложения, его отличия от действовавших ранее и особенностях, присущих им в сравнений с предыдущим.

В целом введение корпоративного подоходного налога свидетельствует о проявлений законодателями попыток приблизить налоговую систему к общепринятой мировой практике. Одобряя такие видоизменения в налоговой системе, хотелось бы отметить о внесений обстоятельных дополнений в терминологию налоговой системы, придерживаясь принципа понятности содержания и методики налогообложения различных видов налогов для любых категорий налогоплательщиков

ОСБЕННОСТИ НАЛОГООБЛОЖЕНИЕ ДОХОДОВ ЮРИДИЧЕСКИХ ЛИЦ

Важное значение в системе налогообложения приобретает четкая организация налогового и бухгалтерского учета, в основе которого лежит их взаимосвязь, связанная с доходом. Доходы как экономическая категория присущи любой экономической формаций и представляют собой совокупность денежных средств, концентрируемых в руках конкретных лиц, в т. ч. различных субъектов или государства для выполнения им своих функций. Например, государственные доходы это денежные и материальные ресурсы, поступающие в пользу государства в ходе распределения или перераспределения национального дохода. Основным источником формирования государственных доходов выступают налоги. Кроме этого, к источникам можно отнести:

- доходы предприятий и организаций государственного сектора;

- доходы от сдачи государственного имущества в аренду и концессии;

- доходы от продажи государственного имущества;

- доходы от ценных бумаг;

- доходы от государственных монополий;

- доходы от долевого участия государства в частном предпринимательстве;

- таможенные доходы;

- доходы от привлечения внутренних и внешних займов;

- штрафы, пени и другие.

К специфическим источникам относятся военная контрибуция и репарационные доходы.

В целом доходы можно подразделить на:

- доходы юридических лиц (резидентов и нерезидентов) ;

- доходы физических лиц.

Сегодняшняя структура доходов юридических лиц весьма разнообразна. В частности, доход в Казахстане подразделяется на следующие виды.

1. 2. Виды доходов и их характеристика

Характеризуя приведенные разновидности доходов, следует отметить, что основным показателем является совокупный годовой доход (СГД), в который включаются все доходы, полученные им в Республике Казахстан и за его пределами, и доходы из казахстанских источников налогоплательщика нерезидента. Более подробнее эти сведения отражаются в декларации о СГД.

Согласно действующему в настоящее время законодательству подразделения казахстанских юридических лиц (филиалы, представительства) могут рассматриваться в качестве самостоятельных плательщиков подоходного налога при наличии у них отдельного баланса и банковских счетов , что исключено из Кодекса с 01. 01. 02 г.

Наряду с приведенными, в СГД включаются такие виды доходов налогоплательщика, как:

- доходы, получаемые в виде оплаты труда и пенсионных выплат;

- доходы от предпринимательской деятельности;

- имущественный доход физических лиц;

- присужденные или признанные должником штрафы, пени и другие виды санкций;

- доходы от сдачи имущества в аренду;

- положительная курсовая разница;

- превышение доходов над расходами, полученные при эксплуатации объектов социальной сферы.

При этом к доходам, облагаемых у источников в РК;

- дивиденды, выигрыши, доходы нерезидентов из источников в РК;

- вознаграждения:

а) по депозитам (кроме выплачиваемым физическим лицам по их вкладам в банках и приравненных организациях, имеющих лицензию Нац. банка РК) ;

б) по долговым ценным бумагам в виде купона, выплачиваемым эмитентом в соответствий с условиями выпуска;

в) юридическим лицам (кроме выплачиваемого банкам резидентам, накопительным пенсионным фондам, лизингодателями и по долговым ценным бумагам) .

Во всех случаях включения доходов в состав СГД независимо или в зависимости от факта получения предмета налогообложения (имущественных благ и ценностей) прежде всего важен сам факт получения налогоплательщиком доходов, определяемого в соответствии с применимым методом налогового

Следует учесть, что юридические лица, имеющие доходы, облагаемые по разным ставкам, обязаны вести раздельный учет и представлять по таким доходам расчет по установленной форме деклараций. Например, согласно Закону «О налогах…» от 24. 04. 95 г. № 2235 вознаграждение, выплачиваемое юридическим лицам, за исключением банкам резидентам и накопительным пенсионным фондам, облагается у источника выплаты по ставке 15% от причитающейся суммы. Сумма налога при наличии документов, подтверждающих удержание этого налога у источника выплаты, относится в зачет подоходного налога, начисленного налогоплательщику за налоговый год.

В этой связи целесообразность отдельно выделять налоги с так называемой «устойчивой» ставкой. Такая группировка или подразделение налогов по определенным критериям при автоматизированной обработке информации позволит осуществлять их быстрый поиск.

Говоря о налоговых ставках, заметим, что существует такие ее разновидности:

- прогрессивные, т. е. увеличивающие процент налоговых отчислений с увеличением дохода;

- пропорциональные, т. е. процент налоговых отчислений не меняется от величины дохода;

- твердые (фиксированные) устанавливаемые на объекты независимо от их стоимости.

Следовательно, оценка дохода является особой задачей субъекта, поскольку именно она связана со многими вытекающими последствиями в его деятельности. Поэтому производимые расчеты должны быть отражены с большей степенью достоверности, с учетом того, что может возникнуть вероятность не возмещения произведенных затрат, а следовательно, непризнания суммы дохода. Соответственно, каждый вид доходов по степени значимости для субъекта следует предварительно отразить в Учетной политике, указав принятую оценку для признания и способы определения. В финансовой отчетности или в пояснительной записке должна быть представлена разносторонняя информация, раскрывающая все составные элементы как доходов, так и затрат, связанных с их получением.

Фактически произведенные затраты, которые в соответствии с законодательством и при наличии необходимых документов, подтверждающих расходы, называют вычетами. Они подлежат исключению из СГД в том налоговом периоде, в котором они были произведены. Исключение составляют так называемые расходы будущих периодов, подлежащие вычету в налоговом периоде, к которому они относятся.

Перечень вычетов согласно новому Налоговому кодексу РК представлен в табл. 2.

Вычету не подлежат:

- расходы, связанные с получением СГД:

- расходы на строительство и приобретение фиксированных активов и другие расходы капитального характера;

- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда