Методы планирования прибыли, факторы её роста и анализ доходности как оценка эффективности деятельности предприятия

ВВЕДЕНИЕ

Глава 1. Методы Планирования прибыли и основные

Факторы ее роста

ГЛАВА 2. АНАЛИЗ ПРИБЫЛИ И доходности КАК

ОЦЕНКА ЭФФЕКТИВНОСТИ РАБОТЫ ПРЕДПРИЯТИЯ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Экономическая целесообразность функционирования предприятия в ус-ловиях рыночной экономики определяется получением дохода. Доходность предприятия характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности - это сумма доходов или прибыли. В спе-циальной зарубежной литературе понятие «доходы» определяется следующим образом:

«Доходы - это увеличение экономической выгоды в течение отчетного периода в форме притока средств или увеличения стоимости активов либо со-кращения пассивов, что приводит к росту капитала, за исключением тех случа-ев, когда такой рост обеспечивается за счет взносов акционеров» 1

Более кратко понятие это определено в Законе «О бухгалтерском учете» в Республике Казахстан, от 26 декабря 1995 г. № 2732, где в статье 13 сказано: «Доходы - это увеличение активов, либо уменьшение обязательств в отчетном периоде». 2 Без осуществления соот-ветствующих расходов, как правило, невозможно получить желаемые доходы. Не получив доходы, в свою очередь, невозможно осуществлять развитие пред-приятия и успешно решать социальные вопросы.

Система показателей доходности состоит, прежде всего, из абсолютных показателей финансовых результатов, к которым относятся: доход от реализа-ции продукции (работ, услуг) ; валовый доход; доход от основной деятельности; доход от не основной деятельности; доход от обычной деятельности до налого-обложения; доход от обычной деятельности после налогообложения, доход от чрезвычайных ситуаций; чистый доход, являющийся конечным финансовым результатом деятельности предприятия.

Доход в обобщенном виде отражает результаты хозяйствования, продук-тивность затрат живого и овеществленного труда. Его одни экономисты отно-сят к показателям экономического эффекта, другие - эффективности работы предприятия. На наш взгляд, правы первые, так как абсолютная сумма дохода не позволяет судить об отдаче вложенных средств.

Роль дохода в условиях рынка существенно возросла. Как известно, при планово-директивной экономике его роль была принижена. Получение дохода (прибыли) как целевая функция любого предприятия принижалась. С перехо-дом на рыночную экономику доход (прибыль) стал двигательной силой целевой функции предприятия. Именно он определяет решение трех коренных взаимосвязанных проблем: что производить, как производить и для кого производить. Получение дохода стало целью функционирования любого предприятия, поскольку он в условиях ры-ночной экономики является основным источником его производственного и со-циального развития. Рост дохода создает финансовую базу для самофинансиро-вания, являющегося обязательным условием успешной хозяйственной деятель-ности предприятия. Этот принцип базируется на полной окупаемости затрат по производству продукции и расширению производственно-технической базы предприятия. Он означает, что каждое предприятие покрывает свои текущие и капитальные затраты за счет собственных источников. При временной недоста-точности в средствах потребность в них может обеспечиваться краткосрочны-ми ссудами банка и коммерческими кредитами, если речь идет о текущих за-тратах, а также долгосрочными банковскими кредитами, используемыми на ка-питальные вложения.

За счет дохода выполняется также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким обра-зом, доход становится важнейшим показателем для оценки производственной и финансовой деятельности предприятия. Он характеризует степень его деловой активности и финансового благополучия. По доходу определяется уровень от-дачи авансированных средств и доходность вложений в активы данного предприятия. 3

Единство функций в их взаимообусловленности делает доход тем элементом хозяйствования, в котором увязываются экономические интересы общества, коллектива предприятия и каждого работника. Отсюда ясна важность проблемы образования и распределения дохода, практическое решение которой обеспечивает необходимую зависимость эффективности деятельности хозяйст-вующего субъекта от величины полученного и оставляемого в его распоряже-нии дохода.

Глава 2. Методы Планирования прибыли и основные

Факторы ее роста

Методы планирования прибыли. Планирование прибыли - составная часть финансового планирования. Оно проводится раздельно по всем видам деятельности предприятия (организации) . Раздельное планирование обусловлено различиями в методологии исчисления и налогообложении прибыли от различных видов деятельности. В процессе разработки финансовых планов учитываются все факторы, влияющие на величину прибыли, и моделируются финансовые результаты от принятия различных управленческих решений.

В условиях стабильной развивающейся экономики планирование прибыли осуществляется на период от трех до пяти лет. При относительно стабильных ценах и прогнозируемых условиях хозяйствования распространено текущее планирование в рамках одного года. При нестабильной экономической и политической ситуации планирование возможно на кратковременный период - квартал, полугодие.

Объектом планирования являются элементы балансовой прибыли, в первую очередь, прибыль от реализации продукции (товаров), выполнения работ, оказания услуг. Основой расчетов прибыли служит прогнозируемый объем продаж. Это связано с тем, что производственная программа и запасы зависят от объема продаж. Однако этот объем может ограничиваться имеющимися производственными мощностями. В таком случае именно они являются отправной точкой для планирования. После определения объема продаж разрабатывается производственная программа на основе заключенных контрактов.

Производственная программа зависит от планового объема реализации и от величины запасов готовой продукции на складе на начало и конец планируемого периода. При этом необходимо учитывать и изменения остатков незавершенного производства.

В свою очередь, производственная программа является основой для расчета потребности в материалах. Потребность в закупках материалов определяется с учетом запасов на складе на начало планируемого периода, а также переходящих остатков на конец периода.

Важным моментом в планировании прибыли является учет трудовых затрат. С учетом необходимых отчислений в социальные фонды планируются затраты на оплату труда. Их еще называют расходами на персонал. Эти затраты зависят от вида продукции, расценок. Предварительно необходимо обеспечить нормирование рабочего времени на изготовление единицы продукции и определиться со стоимостью одного человека-часа.

Далее составляется смета производственных накладных расходов, включаемых в производственную себестоимость. Сумма этих затрат зависит от их состава и поведения относительно объема производства. Раздельно определяются переменные и постоянные затраты.

В результате проведенных расчетов формируется производственная себестоимостъ реализуемой продукции с учетом остатков готовой продукции на начало и конец планируемого периода.

На следующем этапе составляются сметы административных и коммерческих расходов. Это затраты, связанные с обслуживанием и управлением производством, а также с продвижением товаров на рынок сбыта. Часть этих затрат зависят от объема продаж, например комиссионные. Другие, являясь постоянными, учитываются в общей сумме.

На основании этих расчетов формируется так по прибыли от реализации продукции. Для планирования балансовой прибыли используются данные о предстоящих операционных, а также внереализационных доходах и расходах.

План по прибыли может быть представлен в качестве финансовой модели предприятия. Как только проект бюджета подготовлен, начинается его уточнение в связи с изменением внешних и внутренних условий. С помощью проекта плана осуществляется просчет эффективности различных управленческих решений. Здесь значительную помощь и снижение трудозатрат при расчетах оказывает применение компьютерной техники.

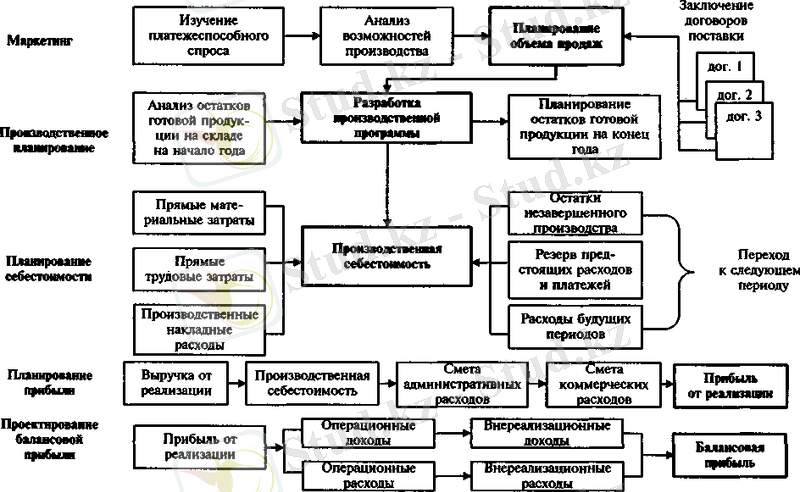

Компьютерно-ориентированная модель финансового планирования базируется на основном бюджете и включает математические формулы, определяющие взаимосвязи между показателями, а также учет воздействия внешних и внутренних факторов, влияющих на принятие решений. На рис. 1 показан алгоритм проектирования прибыли при использовании компьютерной системы финансового планирования. Здесь взаимосвязь организационного, производственного и финансового планирования представлена в виде модели.

Приведенный метод планирования прибыли носит название метод прямого счета. В основе его лежит поассортиментный расчет прибыли от выпуска и реализации продукции. Более простой вариант предполагает укрупненный расчет по позициям плана.

Рассчитывается прибыль от выпуска товарной продукции как разница между стоимостью всего товарного выпуска по ценам продаж (без НДС, акцизов, таможенных пошлин, торговых и сбытовых скидок) и полной себестоимостью товарной продукции планируемого периода.

Прибыль от реализации продукции рассчитывается как разница между объемом выручки в ценах продаж (без НДС, акцизов, таможенных пошлин, торговых и сбытовых скидок) и полной себестоимостью реализуемой продукции. Объем выручки и полная себестоимость реализуемой продукции определяются с учетом переходящих остатков готовой продукции на начало и конец планируемого периода. Для расчета прибыли от реализации продукции (работ, услуг) по укрупненному методу используется универсальная формула, которую можно представить в следующем виде:

где Р пр - объем реализованной продукции, исчисленный в двух оценках: по ценам продаж и по полной себестоимости;

О и и О к - соответственно остатки готовой продукции на складе на начало и на конец планируемого периода, также исчисленные в двух оценках: по ценам продаж и по производственной себестоимости;

Т пр - объем выпуска товарной продукции, исчисленный по ценам продаж и полной себестоимости.

После того как объем реализованной продукции будет рассчитан в двух оценках - по ценам продаж и полной себестоимости, рассчитывается прибыль от реализации (П р ) как разница между ценой и себестоимостью:

где В рп - выручка от реализации продукции;

С рп - себестоимость реализованной продукции.

Плановую сумму прибыли (П р ) также можно рассчитать исходя из известных показателей цены и себестоимости выпуска товарной продукции и остатков готовой продукции на начало и конец планируемого периода. Тогда формула примет вид:

где П он - прибыль в остатках готовой продукции на начало планируемого периода; П тп - прибыль от выпуска товарной продукции в планируемом периоде; П ок - прибыль в остатках готовой продукции на конец планируемого периода.

При незначительных изменениях в ассортименте выпускаемой продукции используется аналитический метод планирования прибыли. Этот метод применим при отсутствии инфляционного роста цен и себестоимости. При использовании аналитического метода расчет ведется раздельно по сравнимой и несравнимой товарной продукции. Сравнимая продукция выпускается в базисном году, который предшествует планируемому, поэтому известны ее фактическая полная себестоимость и объем выпуска. По этим данным можно определить базовую рентабельность (Р 0 ) :

Р 0 = (П 0 :С ТП ) *100%,

где П о - ожидаемая прибыль (расчет прибыли ведется в конце базисного года, когда точный размер прибыли еще не известен) ; С тп - полная себестоимость товарной продукции базисного года.

Расчет ведется в определенной последовательности.

1. С помощью базовой рентабельности ориентировочно рассчитывается прибыль планируемого года на объем товарной продукции планируемого года, но по базисной себестоимости.

2. Рассчитывается изменение (+, -) себестоимости продукции в планируемом году.

3. Определяется влияние изменения ассортимента, качества, сортности продукции. Такие расчеты выполняются в специальных таблицах на основе плановых данных о ассортименте продукции, ее качестве, сортности.

4. После обоснования цены на готовую продукцию планируемого года определяется влияние роста (или снижения) цен.

5. Влияние на прибыль всех перечисленных факторов суммируется. Прибыль от производства сравнимой продукции в планируемом году определяется с учетом прибыли, исчисленной на первом и последующих этапах.

6. Далее учитывается изменение прибыли в нереализованных остатках готовой продукции на начало и конец планируемого периода.

Аналитический метод имеет то преимущество, что показывает влияние различных факторов на величину прибыли, но это преимущество проявляется только при наличии стабильных условий хозяйствования.

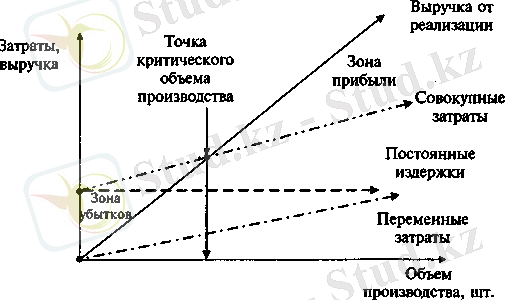

Для коммерческих предприятий очень важно определить порог окупаемости затрат, после которого они начнут получать прибыль. Для этого следует установить точку безубыточности. Найти точку безубыточности необходимо для определения объема и стоимости продаж, при которых коммерческое предприятие способно покрыть все свои расходы, не получая прибыль, но и без убытка. Этот метод планирования прибыли базируется на принципе разделения затрат на условно-постоянные и условно-переменные и расчете маржинальной прибыли. Из выручки от реализации продукции (без НДС, акцизов, таможенных пошлин) вычитаются условно-переменные затраты и получается маржинальная прибыль. Далее из маржинальной прибыли вычитаются условно-постоянные расходы и определяется финансовый результат (прибыль или убыток) . Точка безубыточности - это такой объем выручки, при котором предприятие не получает ни прибыли, ни убытка. Более наглядно это можно представить графически (рис. 2) .

Три главные линии показывают зависимость переменных затрат, постоянных затрат и выручки от объема производства. Точка критического объема производства показывает объем производства, при котором величина выручки от реализации равна ее полной себестоимости.

Рис. 2. Определение точки безубыточности

После определения точки безубыточности планирование прибыли строится на основе эффекта операционного (производственного) рычага, т. е. того запаса финансовой прочности, при котором предприятие может позволить себе снизить объем реализации, не приводя к убыточности. Эффект операционного рычага состоит в том, что любое изменение выручки от реализации приводит к еще более сильному изменению прибыли. Действие данного эффекта связано с непропорциональным воздействием условно-постоянных и условно-переменных затрат на финансовый результат при изменении объема производства и реализации. Чем выше доля условно-постоянных расходов в себестоимости продукции, тем сильнее воздействие операционного рычага. И наоборот, при росте объема продаж доля условно-постоянных расходов в себестоимости падает, и воздействие операционного рычага уменьшается.

Пример. Выручка от реализации продукции составила на предприятии 500 млн тенге, условно-переменные затраты 250 млн тенге, условно-постоянные затраты - 100 млн тенге. Рассчитаем точку безубыточности и эффект операционного рычага. .

Рассчитаем процент маржинальной прибыли к выручке от реализации:

250: 500-100% = 50%.

Точка безубыточности в этом случае будет определена как отношение постоянных затрат к доле маржинальной прибыли в общей выручке от реализации:

100 : 50% 100% = 200 млн тенге.

Эффект операционного рычага рассчитывается как отношение маржинальной прибыли к прибыли. В нашем примере сила воздействия операционного рычага будет равна:

250: 150 = 1, 67.

Другими словами, любое изменение выручки влечет за собой изменение прибьши в пропорции 1 : 1, 67. Допустим, у предприятия появилась возможность увеличить выручку от реализации на 10%, в этом случае прибыль возрастет на 16, 7%:

Выручка от реализации 500 1, 1 = 550 млн тенге.

Переменные затраты 250 1, 1 = 275 млн тенге.

Маржинальная прибыль 550 - 275 = 275 млн тенге.

Прибыль от реализации 275 - 100 = 175 млн тенге.

Прибыль увеличилась на 25 млн тенге., или 16, 7%.

При снижении выручки от реализации сила операционного рычага возрастает, что влечет за собой серьезное снижение прибыли.

В нашем примере уменьшение реализации на 5% повлечет за собой снижение прибыли на 8, 35% (5 1, 67) .

Метод воздействия операционного рычага в современных условиях широко используется в планировании прибыли.

Факторы роста прибыли. В процессе планирования прибыли важно определить, за счет каких факторов она растет или снижается. Выше мы показали зависимость изменения прибыли от объема реализации. При высоком удельном весе постоянных расходов в себестоимости продукции рост объема реализации приведет к еще большему росту прибыли за счет снижения доли постоянных расходов, приходящихся на единицу продукции.

Поскольку прибыль исчисляется как разница между ценой и себестоимостью, то очевидно, что на размер прибыли оказывают влияние рост цен и снижение себестоимости.

В период высоких темпов инфляции рост прибыли обеспечивался за счет ценового фактора. Замедление инфляционных процессов, насыщение рынка товарами, развитие конкуренции ограничили возможности производителей повышать цены и получать прибыль посредством этого фактора. На очередь приходит метод снижения затрат.

Управление затратами с целью их снижения описано в соответствующей главе. В практике предпринимательской деятельности применяются различные способы снижения себестоимости. Безусловно используются такие приемы, как экономия топливно-сырьевых ресурсов, материальных и трудовых затрат, снижение доли амортизационных отчислений в себестоимости, сокращение административных расходов и т. п. Однако следует помнить, что уменьшение себестоимости имеет свой предел, после которого оно невозможно без снижения качества продукции. То же относится и к административным и коммерческим расходам, которые невозможно свести к нулю, поскольку без них предприятие нормально функционировать не сможет и продукция реализовываться не будет.

В современном рыночном хозяйстве большое внимание уделяется новым методам управления затратами, таким, как управленческий учет. С его помощью осуществляется контроль за издержками предприятия. Особенно эффективен учет по центрам ответственности. Эта форма управления затратами позволяет рационализировать структуру расходов, оперативно реагировать на отклонения от нормальной запланированной величины издержек и передать часть функций по принятию решений на уровень линейных управляющих. Они несут ответственность за утвержденную величину расходов и должны обеспечить выполнение запланированных показателей.

Учет по центрам ответственности базируется на принципе бюджетирования. Всесторонний (полный) бюджет - это сочетание финансового и производственного планов, выраженных в числовых значениях. В хорошо организованной системе управления бюджеты используются для планирования, оценки исполнения, координации и установления коммуникаций.

Бюджет - количественное выражение плана, инструмент координации и контроля за его выполнением. Бюджеты могут быть составлены как для предприятия в целом, так и для его подразделений. Основной бюджет охватывает производство, реализацию, распределение и финансирование. Здесь в количественном выражении рассматриваются будущая прибыль, денежный поток и поддерживающие планы. Составление бюджетов побуждает планировать, вырабатывать контрольные критерии и улучшать координацию. Бюджетный цикл обычно включает следующие этапы: 1) планирование деятельности организации в целом и по его подразделениям; 2) разработку проекта бюджета; 3) просчет вариантов плана, внесение коррективов; 4) окончательное планирование, проектирование обратной связи и учет меняющихся условий. Генеральный бюджет обеспечивает как производственное, так и финансовое управление. Как правило, провалы в бизнесе происходят из-за слабой разработки одного из них.

На рис. 3 показана схема составления основного бюджета (указаны лишь основные взаимосвязи между поддерживающими бюджетами, поскольку показ всех взаимосвязей значительно загромоздил бы схему) 4.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда