Международные особенности управления налоговой системой

СОДЕРЖАНИЕ.

ВВЕДЕНИЕ3 стр.

ГЛАВА 1. Международные особенности управления налоговой системой.

- Этапы формирования и развития представлений о природе налогообложения6 стр.

- Особенности управления налогами в развивающихся странах. 8 стр.

- Налоговая система России13 стр.

- Налоговые системы развитых зарубежных стран…20 стр.

ГЛАВА 2. Вопросы управления налоговой системой.

- Понятие управления налоговой системой……. . 26 стр.

- Функции управления налоговой системой……. . 30 стр.

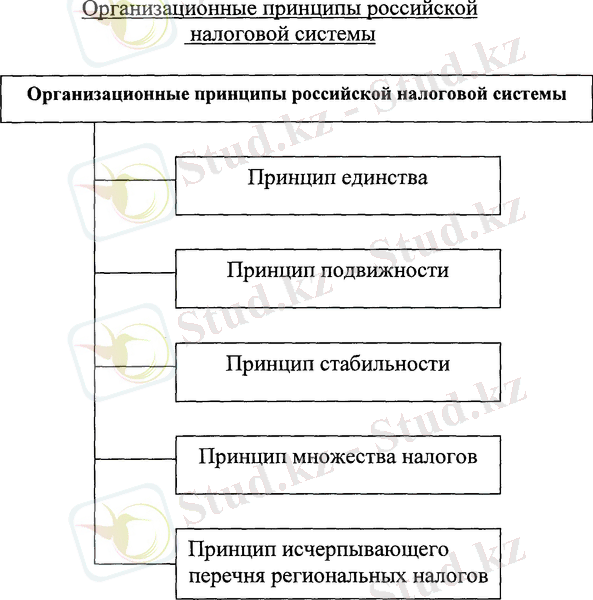

- Принципы и методы управления налоговой

системой. 34 стр.

ГЛАВА 3. Роль государственных органов в управлении налоговой системой.

3. 1. Статус и структура налоговой службы в современных условиях. 40 стр.

3. 2. Роль налоговых органов в контрольно-экономической работе. . 53 стр.

ЗАКЛЮЧЕНИЕ. . 66 стр.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ.

Финансовое обеспечение бюджетов всех уровней - государственного, республиканского, местного - осуществляется за счет разных видов государственных доходов.

Основным видом государственных доходов, как известно, являются налоги, поскольку именно они дают наибольшую часть поступлений денежных средств в государственную казну. Налоги являются основным источником доходной части бюджетов во всех странах рыночной экономики. Одновременно они выступают в качестве рычагов государственного воздействия на экономику.

Налоговая система в структурном плане состоит из следующих основных элементов:

- совокупность финансовых отношений и налогов, выражающих эти отношения;

- налоговый механизм - совокупность методов и способов налогообложения, а также юридических актов, инструктивно-методических документов;

- совокупность органов управления и налоговых служб.

Как видно, налоговая система представляет собой сложную модель, состоящую из различных компонентов. При этом важным является правильное определение форм финансовых отношений и количество налогов, выражающих эти отношения.

Комплексное изучение всех элементов налоговой системы в республике, на наш взгляд, позволяет определить ее недостатки и наметить конкретные предложения по совершенствованию механизма налогообложения.

Экономика вырастает из истории. Если задуматься, почему рухнул Рим, другие государства? Очевидно, свою службу сослужило ведение непомерных налогов. А почему Чингисхану удавалось несколько столетий держать под своим игом другие страны? Он облагал их только 10-процентной (десятина) данью. Когда его советники предложили ему вести 20-ти процентный налог, он отказался, сказав, что сегодня мы соберем двадцать, а завтра у нас не будет ничего.

Основа добротного дома - это хороший фундамент. Экономический фундамент государства - это налоговый кодекс. Если правильно возведен фундамент, то дому не грозит разрушение.

Если идти все время с завязанными глазами и просто "вслепую искать источники пополнения бюджета, - то этим далеко не уйдешь. Единственный выход - это проанализировать ситуацию и найти золотую середину. Не лучше ли пополнять бюджет не за счет введения новых налогов или их увеличения, а за счет расширения налогового поля? Ни для кого не секрет, что ныне налоги платят всего около 50% налогоплательщиков. И не платят их даже не потому, что не хотят. Многие просто не знают: какие, когда и сколько. Заранее боясь столкновений с налоговой службой, они предпочитают давать взятки. Необходимо во главу угла поставить вопрос разъяснения налогового кодекса, его системность, чтобы люди могли понять, что не так страшно платить налоги. А увеличение количества налогоплательщиков - прямой путь к увеличению доходности государства.

Любое государство в мире заинтересовано в получении большего количества налогов, но каждое следит за равновесием. И богато не то государство, которое много зарабатывает, а то, которое хорошо считает.

В связи с этим вопросы налоговой политики приобретают все более выраженный политический и социальный характер. От ее правильного и эффективного функционирования зависит не только решение проблем экономического характера, но и сохранение гражданского мира, политическая стабильность и укрепление государственной независимости и суверенитета. С налоговой реформой связаны и перспективы повышения благосостояния населения республики, особенно социально уязвимых слоев населения, создание условий, исключающих какие-либо конфликты, вызванные трудностями переходного периода.

Формирование новой налоговой системы рассматривается как исторически важный этап развития общества, последствия которого будут иметь долговременный стратегический характер.

Одной из главных проблем, встающих при проведении налоговой реформы, является проблема создания эффективной системы управления налогами. Резко усложнившаяся рыночная инфраструктура, расширение предпринимательского сектора требуют, в первую очередь, организованной реформы, которая становится определяющим фактором в проведении налоговой реформы в целом.

К сожалению, многие принципы управления налогами, принятые в отечественном налоговом законодательстве, сегодня не отвечают новым требованиям, не способствуют установлению цивилизованных отношений налогоплательщика и государства в лице налоговых органов. Необходимость комплексности, системности и последовательности подхода к регулированию налоговых отношений требует разработки эффективной системы управления налогами.

В данной работе я хочу раскрыть понятие управления налоговой системой, рассмотреть опыт зарубежных стран в УНС, а также осветить практику функционирования управления налоговой системой в Казахстане.

ГЛАВА 1. МЕЖДУНАРОДНЫЕ ОСОБЕННОСТИ УПРАВЛЕНИЯ НАЛОГОВОЙ СИСТЕМОЙ.

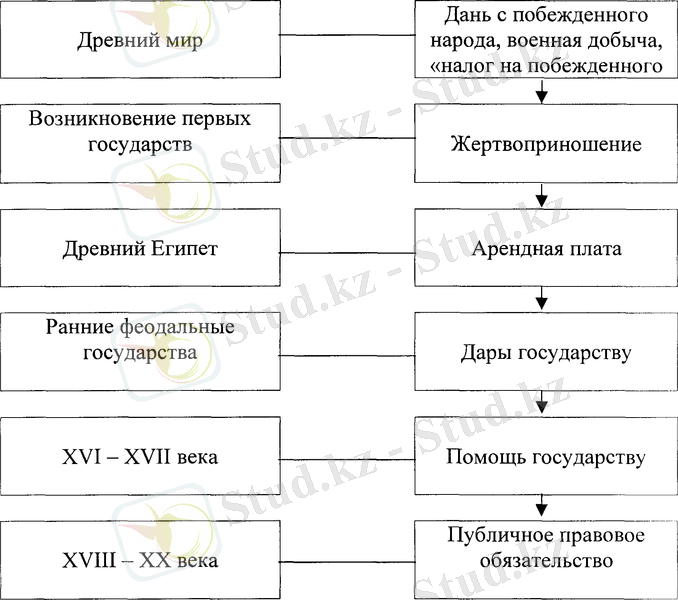

1. 1. ЭТАПЫ ФОРМИРОВАНИЯ И РАЗВИТИЯ ПРЕДСТАВЛЕНИЙ О ПРИРОДЕ НАЛОГООБЛОЖЕНИЯ

Первый период - возникновение первых элементов налогообложения

ДРЕВНИЙ МИР, СРЕДНИЕ ВЕКА

Отличается неразвитостью и случайным характером налогов. Налоги и механизмы их взимания находятся в зачаточном состоянии.

Возникновение налогов связано с периодом становления первых государственных образований, когда появляется товарное производство, формируется государственный аппарат.

Налоги существуют в виде бессистемных платежей, носящих преимущественно натуральную форму. Подданные несут повинности личного характера (барщина, участие в походах), а также уплачивают налоги продовольствием, фуражом, снаряжением для армии.

Формы налогообложения определяются общественной потребностью. По мере развития и укрепления товарно-денежных отношений налоги принимают исключительно денежную форму.

Со временем налоги становятся основным источником доходов для денежного содержания государства.

Одной из первых организованных налоговых систем является налоговая система Древнего Рима.

В Европе до XVI - XVII вв. развитые налоговые системы отсутствуют. Повсеместно налоговые платежи имеют характер разовых изъятий, причем периодически парламенты государств предоставляют правителям полномочия, в основном чрезвычайные, по взиманию тех или иных видов налогов. Сбором налогов занимаются так называемые откупщики, которые выкупают их у государства, внося сумму налога в казну полностью.

Второй период - развитие налогообложения, возникновение первых теорий и налоговых систем

КОНЕЦ XVII-XVIII вв.

Налоги становятся ведущим источником доходной части бюджетного устройства. Происходит формирование первых налоговых систем, включающих прямые и косвенные налоги. Особую роль играют акцизы, взимаемые, как правило, у городских ворот со всех ввозимых и вывозимых товаров, а также подушный и подоходный налоги.

Развитие демократических процессов в европейских странах находит свое отражение в вопросах установления и введения налогов. Право утверждать все государственные расходы и доходы окончательно закрепляется за представительными органами власти.

Налоговые конфликты приводят к историческим событиям (отделение Нидерландов от Испании, Швейцарии от Австрии, Североамериканских штатов от Англии) .

Начинает формироваться научная теория налогообложения. В работе «Исследование о природе и причинах богатства народов» А. Смит (1723-1790 гг. ) формулирует принципы налогообложения, дает определение налоговым платежам, обозначает их место в финансовой системе государства, а также определяет, что налоги для плательщика есть показатель свободы, а не рабства.

Третий период - совершенствование налогообложения

НАЧАЛО XIX В. - НАСТОЯЩИЕ ДНИ

Количество налогов уменьшается, значение права при их установлении и взимании увеличивается. Постепенно в обществе наряду с развитием финансовой науки происходит становление научно-теоретических воззрений на природу, проблемы и методики налогообложения.

Закладывается конструкция современной налоговой системы, в которой прямые налоги, и прежде всего индивидуальный подоходно-прогрессивный налог, занимают ведущее место.

1. 2. ОСОБЕННОСТИ УПРАВЛЕНИЯ НАЛОГАМИ В РАЗВИВАЮЩИХСЯ СТРАНАХ

Во многих развивающихся странах экономическая нестабильность зачастую дополняется политической и законодательной, а скудность ресурсов и дефицит цивилизованных рыночных отношений, культуры налогообложения сочетаются с инертностью мышления и сугубо потребительским менталитетом самих налогоплательщиков, еще не осознавших своей личной ответственности за удовлетворение потребностей всего общества и необходимости содействовать усилиям государства вырваться из порочного круга.

Проведенными в середине восьмидесятых годов рядом известных зарубежных специалистов исследованиями документально подтверждено общепринятое мнение, что во многих развивающихся странах не собирается до половины и более потенциальных подоходных и косвенных налогов, а также налога на собственность, из-за чего имеется «значительная разница между тем, что налоговая система должна быть, и тем, как она работает на практике»

Общеизвестно, например, что в развивающихся странах процессы капитализации экономики и связанного с ними имущественного, а отсюда и социального расслоения общества происходят гораздо интенсивней и болезненней, чем в экономически развитых странах. По мере накопления и концентрации капитала там параллельно крепнут и набирают силу в качестве влиятельного и достаточно эффективного противовеса различным злоупотреблениям в сфере налогообложения институты правовой и социальной защиты. В развивающихся же странах, особенно на стадии первоначального накопления, принимающего порой уродливые, далекие от цивилизованных, а в ряде случаев даже откровенно криминальные форм, дело обстоит совершенно иначе. Таких противовесов легитимных сдерживающих центров тут, как правило, практически нет или они находятся только в стадии становления, недостаточно организованы и правомочны. Поэтому налогоплательщики, сталкиваясь один на один с многочисленными фактами произвола, коррупции, государственного рэкета, а то и вовсе откровенного грабежа под прикрытием сбора налогов, поступления от которых неизвестно куда и как расходуются, не способны им по-настоящему, опираясь на закон, а тем более организованно, противостоять, и в состоянии выразить свой протест лишь путем их неприятия, что, естественно, не способствует успеху налоговой реформы.

Все это, если не оправдывает, то по крайней мере объясняет, почему такой размах приобрело в развивающихся станах уклонение от налогов. Возможности для него могут быть заложены уже на законодательном уровне - в самой структуре налогов или в избирательном (селективном) их применении через неоправданно широкую систему различных налоговых льгот, включая дифференцированные ставки обложения и вычеты из налогооблагаемого дохода.

Это может быть результатом непродуманных действий законодателей, ошибочности их концептуальных установок, несовершенства принятых ими систем апелляций и налогового учета, проявлением несостоятельной протекционистской политики и дискриминационного, то есть неравноправного торгового партнерства в условиях отсутствия единого подхода к вопросам налогообложения и ценообразования.

Для примера можно привести действующий и по сей день порядок обложения косвенными налогами внешнеторговых операций в рамках СНГ. Так, вопреки общепринятой в мире практике, в большинстве стран - членов Содружества Независимых Государств в настоящее время взыскание налога на добавленную стоимость производится не по месту их производства. Вот почему по произведенному в любой из указанных стран товару, в бюджет которой поступает НДС, его возмещение происходит в стране, потребляющей этот товар.

Аналогичное положение сложилось здесь и по другому важному косвенному налогу - акцизам. Каждая входящая в состав СНГ страна устанавливает их ставки и перечни подакцизных товаров по собственному усмотрению, без учета интересов внешнеэкономических партнеров по Содружеству и существующего у них порядка обложения акцизами. Отсюда, некоторые подакцизные товары, в частности, бензин и прочие виды топлива, а также виноматериалы облагаются дважды: сначала в стане-производителе, потом при их импорте, в стане потребителе.

Такая практика затрудняет налоговое планирование государствами, создает предпосылки для неоднозначного толкования категорий импорта и экспорта, негативно сказывается как на производителях, когда цены на импортируемое сырье включают в себя налог, который фактически должен быть возмещен при экспорте, так и на самих экспортерах сырья, чья продукция искусственно удорожается и тем самым становится неконкурентоспособной. Все это вносит путаницу в законодательство соответствующих стран. Затрудняет его применение и ведет к многочисленным злоупотреблениям со стороны налогоплательщиков.

Руководители налоговых служб большинства государств - членов СНГ и стран Балтии, впервые собравшись вместе на свое первое совещание, проходившее 17 января 1996 года в Минске, по инициативе делегаций Молдова и Грузия, ссылаясь на традиционные между указанными странами производственно-хозяйственные связи, общие рынки сбыта и сырьевую базу, призвали коллег по Содружеству сообща пересмотреть существующий порядок обложения их взаимных поставок косвенными налогами и в дальнейшем действовать согласованно. Однако эти предложения были отвергнуты делегацией Российской Федерации.

Но все же главным дестабилизирующим и деструктивным для достижения программных целей любой налоговой реформы фактором было и остается отнюдь не бескорыстное лоббирование (как на стадии принятия законов, так и при их последующем исполнении) законодателями и ответственными представителями исполнительной власти, включая налоговую администрацию, интересов влиятельных предпринимательских кругов, некоторых других категорий налогоплательщиков и наиболее состоятельных групп населения.

Явление это довольно широко распространено, особенно в развивающихся странах, а его последствия бывают весьма серьезными: не только «теряются» для государства его потенциальные доходы, но и «снижается эластичность налоговой системы. И тогда государству, теряющему возможность эффективно управлять законодательно уже введенными налогами, приходится время от времени изыскивать дополнительные источники дохода, для чего посерийно «узаконивать» различные изменения в налогообложении, включая все новые и новые налоги или повышенные дискреционные ставки существующих, в связи с чем ход реформы периодически резко замедляется или даже полностью приостанавливается, а сама налоговая система приобретает ярко выраженный «лоскутный» характер.

Намного сложней бороться с коррупцией, которая во всех странах считается особо тяжким преступлением, так как означает подкуп государственных чиновников и других должностных лиц для того, чтобы они, используя свое служебное положение, в разовом порядке или на протяжении какого-то времени, нелегально содействовали, применительно к практике налогообложения, сокрытию доходов и уклонению от уплаты налогов, освобождению от ответственности виновных в нарушении налогового законодательства лиц.

Правительства этих стран, по мнению исследователей, плохо контролируют деятельность своих налоговых чиновников, не владеют для этого нужной информацией, а потому смутно представляют истинное положение дел, что, в свою очередь, объясняется прежде всего слабостью соответствующих налоговых администраций.

Уклонение от уплаты налогов, особенно по отношению к реципиентам подоходного налога, величина которого целиком зависит от достоверности информации, полученной от источника, неизбежно нарушает принципы как горизонтального, так и вертикального равенства налоговой системы, потому что возможность влиять на законодательную базу, чтобы создать для себя через своих «покровителей» особо льготные условия налогообложения, подкупать соответствующих должностных лиц при сборе налогов, откупаться от административной или уголовной ответственности за уклонение от их уплаты, больше имеют те у кого, как говорится, шире карман и весомей связи.

Из этого можно сделать однозначный вывод: как бы ни старались законодатели в развивающихся странах, выполняя свои предвыборные программы, сделать налогообложение максимально справедливым и, таким образом, более привлекательным в глазах большинства избирателей, фактические результаты налоговой реформы, при отсутствии эффективного механизма управлению ею и адекватного ее задачам налогового администрирования, окажутся далекими от задуманных. По-прежнему главную (соразмерно получаемым доходам) тяжесть налогового бремени все равно будут нести, как правило, законопослушные политически и социально незащищенные слои населения без практически какого-либо значительного материального ущерба интересам тех групп плательщиков, которые находятся на верхнем уровне распределения доходов и в арсенале которых достаточно сил и средств. Чтобы обойти законы, например, получая свои доходы или тратя их в таких формах и таким образом, которые труднее всего проследить.

1. 3. НАЛОГОВАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ

В России проблема налогов также одна из наиболее сложных и противоречивых в практике проводимых реформ. Пожалуй, в стране нет сегодня другого аспекта экономики, который подвергался бы столь серьезной критике и был бы предметом таких жарких дискуссий.

Уже более 5 лет действует в российской экономике налоговая система, введенная в действие с начала 1992 г. Это позволяет, опираясь на практику, сделать определенные выводы о ее эффективности и ответить на возникающие при этом неизбежные вопросы. Соответствует ли эта система условиям переходного периода к рыночным отношениям. Учитывает ли она реальную экономическую ситуацию, в которой проводятся рыночные преобразования. Выполняет ли она заданные ей функции. Положительно ответить на эти вопросы можно только с известной долей оптимизма. Анализ чисто фискальной стороны действия налоговой системы подтверждает лишь положение о переносе тяжести налогового бремени и источников формирования бюджета в условиях действия

свободных цен на косвенные налоги, которыми облагаются средства, расходуемые на потребление. Но опять же надо быть большим оптимистом, чтобы даже с точки зрения чистого фиска говорить об идеальности действующей налоговой системы: ведь она не обеспечивает в полной мере потребности государства в средствах на финансирование даже первоочередных программ, связанных со структурной перестройкой производства и конверсией военной промышленности. Не хватает финансовых ресурсов и для обеспечения полной социальной защиты населения в условиях перехода к рынку. В то же время весьма и весьма спорно утверждение, что действующая налоговая система не препятствует развитию предпринимательства, что налоговое бремя не очень велико и не приводит к чрезмерному изъятию средств государством. И поэтому важно изучение опыта зарубежных стран, направленного на оптимизацию видов и ставок налогов, количества и качества налоговых льгот, совершенствование налогооблагаемой базы.

Мировой опыт говорит, что изъятие у налогоплательщика до 30-40% его дохода - вот тот порог, за пределами которого начинается процесс сокращения сбережений и тем самым - и инвестиций в экономику.

Если же ставки налогов и их число достигают такого уровня, что забирается более 40-50% доходов налогоплательщика, то это полностью ликвидирует стимулы к предпринимательской инициативе и расширению производства. Нынешний уровень изъятия средств у российского налогоплательщика, исправно платящего установленные налоги, находится, к сожалению, за пределами той границы, за которой начинает падать интерес к производству.

... продолжение- Информатика

- Банковское дело

- Оценка бизнеса

- Бухгалтерское дело

- Валеология

- География

- Геология, Геофизика, Геодезия

- Религия

- Общая история

- Журналистика

- Таможенное дело

- История Казахстана

- Финансы

- Законодательство и Право, Криминалистика

- Маркетинг

- Культурология

- Медицина

- Менеджмент

- Нефть, Газ

- Искуство, музыка

- Педагогика

- Психология

- Страхование

- Налоги

- Политология

- Сертификация, стандартизация

- Социология, Демография

- Статистика

- Туризм

- Физика

- Философия

- Химия

- Делопроизводсто

- Экология, Охрана природы, Природопользование

- Экономика

- Литература

- Биология

- Мясо, молочно, вино-водочные продукты

- Земельный кадастр, Недвижимость

- Математика, Геометрия

- Государственное управление

- Архивное дело

- Полиграфия

- Горное дело

- Языковедение, Филология

- Исторические личности

- Автоматизация, Техника

- Экономическая география

- Международные отношения

- ОБЖ (Основы безопасности жизнедеятельности), Защита труда